A realidade costuma nos pregar peças, tal sua riqueza e complexidade e suas inúmeras possibilidades de desenvolvimento. Há cerca de um ano, publiquei aqui na PRINClPIOS um artigo (“Governo FHC: sem recuo, sem compostura e sem volta” Princípios 37), procurando analisar as perspectivas político-econômicas do governo FHC após a crise mexicana, e afirmei que essa crise havia detonado os programas de ajuste preconizados por FMI/Banco Mundial governo dos Estados Unidos para países como o nosso. Um dos eixos de minha análise, na época era a possibilidade de o Brasil perder rapidamente suas reservas, a partir inclusive de uma corrida cambial provocada pela instabilidade dos chamados "mercados emergentes", gerada pela crise do México. Mas, pasmem os leitores, o governo brasileiro conseguiu, aparentemente, superar o problema e, atualmente (abril de 96), acumula reservas cambiais da ordem de US$ 56 bilhões, montante superior ao que possuía antes da crise do peso. O que ocorreu, então? Os planos de ajuste foram ou não foram detonados?

A dialética tem coisas curiosas, e uma delas é a de nos ensinar a ver por trás das aparências dos fatos. A verdade é que o governo realmente acumulou bilhões em reservas cambiais, mas a situação econômica brasileira agravou-se muito, em que pese esse acúmulo extraordinário de reservas. Entre os próprios economistas, teóricos e representantes de diferentes segmentos do grande capital, intensificou-se a polêmica sobre a situação e os rumos do Plano Real. O economista Rudiger Dornbusch, professor do MIT (Massachussets Institute of Technology), um dos centros de excelência do pensamento ocidental, foi um dos que mais pôs lenha na fogueira ao defender, em entrevista ao jornal Folha de S. Paulo, que faltam ao atual governo "uma visão do que fazer com o Brasil e desenvolver seu próprio projeto". Ele disse que o governo FHC preocupa-se demasiadamente com a luta contra a inflação, e que isso é absolutamente insuficiente. Diz Dornbusch: "A expectativa é de que o Brasil cresça 7% ao ano. Qualquer política incompatível com um crescimento de 7%, em média, é errada. Um país que diz que não pode crescer mais do que 3 % está mal administrado". Depois de reiterar que "o foco deve ser perguntar por que não é possível crescer a 7%, o economista do MIT agrega:

"O Brasil está tomando emprestado. Tem suas âncoras. Paga juros gigantescos, por empréstimos para segurar a inflação. E uma ilusão imaginar que tudo está feito. O país está acumulando uma enorme dívida, e isso será um obstáculo para fazer outras coisas mais à frente. Quanto mais esperar, maior será o obstáculo" (l).

Dornbusch tocou em dois problemas interligados que estão entre os maiores flancos do Plano Real: 1) a perspectiva de pequeno crescimento econômico estimado pelos economistas oficiais a fim de não ameaçar a estabilidade do real (para evitar, na expressão desses economistas, "pressões da demanda agregada", "bolhas de consumo" etc.), e isso num país que precisa crescer, precisa se desenvolver para combater a miséria e a pobreza e gerar empregos, como condição mínima; 2) ele abordou também as bases em que repousa essa estabilidade monetária, ou seja, uma política monetária rígida com altas taxas de juros para atrair capitais externos e o resultado mais visível dessa política, que é o enorme crescimento da dívida pública.

E esse, até agora, o preço da estabilidade do real: pequeno crescimento econômico e explosão da dívida pública. Esta passou de R$ 65 bilhões, em fevereiro de 1995, para R$ 127,4 bilhões em fevereiro deste ano – um aumento de 96% em apenas um ano (2). Pode-se argumentar que isso não é um grande problema, pois essa dívida representaria em tomo de 25% do PIB brasileiro, quando, em muitos países desenvolvidos, a relação dívida pública/PIB já ultrapassou a casa dos 50%. Mas não é bem assim, pois o custo da dívida brasileira é algo astronômico, como observou recentemente o mega empresário Antônio Ermírio de Morais, para quem "os Estados Unidos conseguem rolar a sua dívida na base de 5% ao ano, enquanto o Brasil tem de pagar 25%" (3). E os efeitos devastadores dessa política já se fazem sentir em todos os setores da economia, "destruindo as finanças públicas, as finanças das pequenas e médias empresas nacionais e aumentando os riscos do sistema bancário" (4). Isso para não falar no desemprego crescente e na destruição acelerada de postos de trabalho, ameaçando cad vez mais a já precária situação dos trabalhadores.

A dívida pública interna do governo federal pulou de R$ 117 bilhões em janeiro passado para R$ 127 bilhões em fevereiro. Para se ter uma idéia da escalada desse crescimento de 10 bilhões de reais em apenas um mês, façamos a seguinte comparação: diversas publicações estrangeiras interessadas no programa de privatização das estatais brasileiras têm estimado o valor de mercado da companhia Vale do Rio Doce entre US$ 10 bilhões e US$ 12 bilhões. Assim, em apenas um mês, como resultado da política monetária adotada pelo governo para "garantir" a estabilidade do real, o país gastou uma quantia equivalente ao valor de mercado da Vale do Rio Doce.

Quem ganha com isso? Ganham os aplicadores em títulos públicos de curto prazo, remunerados por altas taxas de juros. E quem são esses aplicadores? Basicamente instituições financeiras externas e internas, mas sobretudo os investidores de hot money do exterior que trazem para cá seus capitais em dólares, transformam-nos em reais e aplicam esses reais em títulos públicos. Mas o governo está criando outras formas de transferir riqueza social para o setor financeiro, como o Proer, Programa de Estímulo à Reestruturação e Fortalecimento do Sistema Financeiro Nacional, lançado em novembro do ano passado a pretexto de se evitar uma crise sistêmica desse mesmo setor. Por meio do Proer, em uma única operação – a de incorporação do banco Nacional pelo Unibanco -, o Banco Central despendeu exatos R$ 5.840 bilhões, ou seja, meia Vale do Rio Doce.

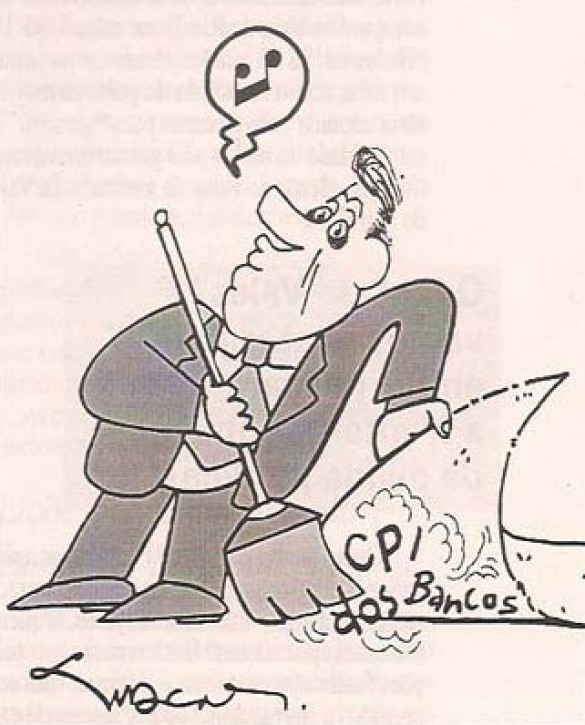

Até quando o atual governo vai prosseguir com a atual política? Quantas "Vales" ainda iremos gastar, seguindo um caminho que não provoca diminuição da dívida pública, mas empurra o problema para a frente, sem resolvê-lo? Estas seriam questões fundamentais a serem investigadas pela CPI dos bancos, que acabou sendo abortada por um jogo pesado feito pelo governo FHC junto a parlamentares, numa reedição das piores práticas do fisiologismo político. O grande perigo era essa CPI mergulhar nas causas profundas da atual crise, partindo da ponta de um enorme iceberg que são as quebras de alguns grandes bancos, como o Econômico e o Nacional. E, talvez, a parte menos importante a ser averiguada seriam as fraudes e a corrupção que normalmente acompanham esses processos. Colocar isso a nu é relevante, é pedagógico, mas somente essa parte não bastaria para se desnudar todo o processo de transferência de riqueza social que está ocorrendo para a oligarquia financeira, via mecanismos criados e administrados pelo aparelho do Estado.

Essa CPI deveria mergulhar nos mecanismos de criação e gestão da dívida pública atual, e que se baseiam numa lógica que vem comandando tudo, que poderia assim ser resumida: 1) o objetivo prioritário é manter a estabilidade monetária do real; 2) o real é um dublê do dólar, ou seja, a estabilidade do real depende de o país manter altas reservas em dólar; 3) para evitar a saída dessas reservas, o governo puxa as taxas de juros das aplicações, gerando um efeito devastador em toda a economia e comprometendo as finanças públicas; 4) a elevação dessas taxas de juros afeta de igual forma as empresas e as pessoas que, por qualquer motivo, contraíram empréstimos nos bancos, gerando concordatas, falências, desemprego e uma inadimplência generalizada; 5) finalmente, essa inadimplência volta-se contra os elos mais fracos do sistema financeiro, que também começa a quebrar pelo não recebimento de seus empréstimos. Os que conseguem se salvar são alguns gigantes financeiros que embolsam enormes ganhos e vão se apropriando do patrimônio e da riqueza dos diversos setores atingidos pela crise, que são os trabalhadores e assalariados em geral, o pequeno e médio empresariado e também uma parcela de empresas grandes que dependem de crédito bancário para tocar seus negócios.

Essa é a investigação que a CPI deveria fazer, revelando para a população, em termos concretos, como se processa o conluio do atual governo com a oligarquia financeira, em cima das bases que sustentam o Plano Real.

LUIZ MARCOS GOMES é economista e jornalista. Foi editor de economia dos semanários Opinião e Movimento e membro do Conselho Federal de Economia de 1987 a 1989.

(1) Dornbusch receita inflação e crescimento. Folha de S. Paulo. 31/3/96.

(2) Dívida em dobro. editorial da Folha de S. Paulo. 17/4/96

(3) A preocupante dívida interna, Antônio Ermírio de Morais. Folha de S. Paulo, 14/4/96.

(4) Críticos do crítico. Antônio Delfim Neto. Folha de S. Paulo, 17/4/96.

EDIÇÃO 41, MAI/JUN/JUL, 1996, PÁGINAS 11, 12