Apoiado nos estudos de Hobson e de Hilferding sobre o capital financeiro, Lênin escreveu, no começo do século XX, seu clássico sobre o Imperialismo. Para ele, a compreensão do fenômeno envolvia a análise dos seguintes fenômenos: a rivalidade entre os Estados Nacionais colonialistas – empenhados na “repartição do mundo”, ou seja, na construção e sujeição da periferia – estava amparada na predominância do capital financeiro e em sua capacidade de exacerbar a concorrência e produzir o monopólio; daí a centralização e concentração do capital, o aumento das escalas de produção, a submissão de enormes massas trabalhadoras sob o mesmo comando capitalista e o surgimento das camadas parasitárias e rentistas.

Já no final do século XIX, a emergência da grande empresa, a intervenção estatal na esfera econômica, o protecionismo comercial anunciavam a ascensão das burguesias nacionais dos países retardatários – como Estados Unidos e Alemanha – que empreendiam seus processos de industrialização no interior da Pax Britannica. A politização dos processos econômicos – ainda camuflada sob o véu ideológico do mercado auto-regulado – foi a marca registrada do capitalismo do final do século XIX e começo do século XX, até a eclosão da Primeira Guerra. O seu desvendamento suscitaria a visão inovadora de Karl Polanyi. Ele analisou as “grandes transformações” que, na posteridade da Primeira Guerra, resultaram das contradições entre a economia capitalista em derrocada, a resistência da ideologia liberal-burguesa e as reações violentas das sociedades mergulhadas no caos.

Nos anos 20 e 30, a economia mundial foi também palco de rivalidades nacionais que, na ausência de um núcleo hegemônico e de mecanismos de coordenação, se transformaram em um desastre para o conjunto. Este foi o caso das desvalorizações competitivas das taxas de câmbio. Cada um pretendia ganhar o mercado do vizinho e o resultado foi a brutal contração do comércio internacional e a transmissão de tensões nos mercados financeiros. As ondas de instabilidade propagavam-se sem qualquer resistência, disseminando a deflação de preços dos bens e a desvalorização da riqueza.

A Grande Depressão dos anos 30 e Segunda Guerra Mundial ensejaram às forças antifascistas e populares a oportunidade de criar instituições destinadas a disciplinar e organizar o sistema econômico internacional e conter as desordens financeiras provocadas pelos movimentos de capitais. Esse era o projeto da hegemonia americana, formulado a partir da experiência “intervencionista” do New Deal que abrigava entre suas forças, além dos tradicionais representantes dos grandes negócios, os herdeiros das correntes populistas e “antibig business” da vida política americana.

Diga-se que o establishment financeiro americano jamais se conformou com a rigorosa regulamentação imposta aos bancos e demais instituições não-bancárias pelo Glass-Steagall Act no início dos anos 30. Foi também grande a resistência dos negócios do dinheiro às propostas de Keynes e de Dexter White para a reforma do sistema monetário internacional.

Seja como for, no imediato pós-guerra, a intervenção pública era vista não só como inevitável, mas, sobretudo, também desejável. Destinava-se a impedir flutuações bruscas da economia, a garantir a segurança dos mais fracos e a prevenir os choques desferidos nos mercados financeiros internacionalizados. Os sistemas financeiros, por isso, deveriam ser eminentemente domésticos, defendidos por controles impostos às contas de capital do balanço de pagamentos e voltados para o financiamento do crescimento econômico, sob os auspícios de políticas monetárias acomodatícias.

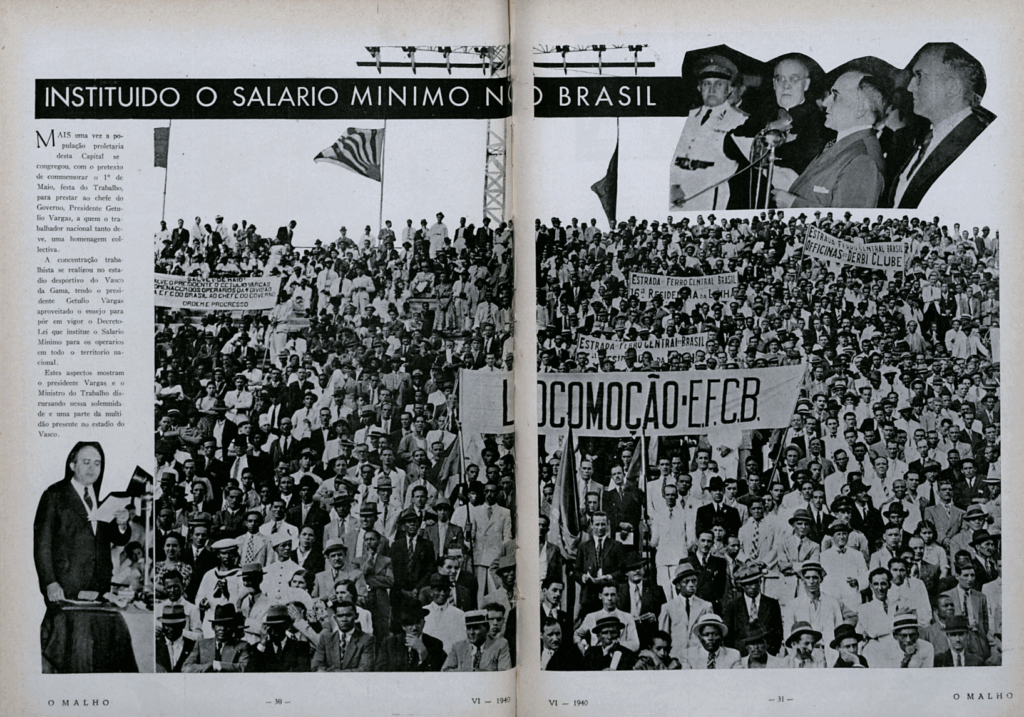

Nas relações entre as classes sociais, a chamada “era dourada” do capitalismo levou à busca da articulação de interesses entre trabalhadores e capitalistas e à construção de instituições e de práticas destinadas a reduzir a angústia de quem se propõe a assumir e enfrentar os azares do mercado. As políticas keynesianas tinham o propósito declarado de criar empregos e elevar, em termos reais, os salários e demais remunerações do trabalho.

Apesar da forte presença do gasto público, os déficits eram não só raros, como passageiros, porque o rápido crescimento das economias provocava o aumento da renda e da arrecadação. Os déficits crônicos surgem mais tarde, no final dos anos sessenta, quando ocorre o rompimento do círculo virtuoso entre gasto público, investimento privado e expansão da renda e do emprego.

As coalizões progressistas que prevaleceram no imediato pós-guerra foram se enfraquecendo paulatinamente, em boa medida por conta do seu próprio sucesso. Sucesso interno, expresso na elevação do padrão de vida das massas. Sucesso externo, que podia ser aferido pela rápida e intensa recuperação da Europa e do Japão. Nos Estados Unidos os ideais do New Deal foram perdendo vigor, não só em função da Guerra Fria: os que emergiram vitoriosos da grande batalha social, política e militar, acabaram sucumbindo à força do capitalismo que imaginaram apaziguar com o reformismo keynesiano. Seria conveniente sublinhar: a rápida recuperação das principais economias européias, e o espetacular crescimento do Japão, foram causas importantes do progressivo desgaste das regras monetárias e cambiais acertadas em Bretton Woods. A concorrência das renovadas economias industrializadas da Europa e do Japão e o fluxo continuado de investimentos americanos diretos para o Resto do Mundo determinaram, desde o final dos anos cinqüenta, o enfraquecimento do dólar, que funcionava como moeda-central de sistema de taxas fixas (mas ajustáveis) de câmbio.

O enfraquecimento do dólar provocou reiteradas tentativas de “reforma” do sistema de Bretton Woods, mas todas elas terminaram na resistência americana em aceitar uma redução do papel de sua moeda no comércio e na finança internacionais. As decisões políticas tomadas pelo governo americano, ante a decomposição do sistema de Bretton Woods, já no final dos anos sessenta, foram ampliando o espaço supranacional de circulação do capital monetário.

Na verdade, as políticas americanas de resposta às ameaças contra a hegemonia do dólar estavam associadas à recuperação do predomínio da alta finança na hierarquia de interesses que se digladiam no interior do Estado plutocrático americano. É deste ponto de vista que devem ser analisadas as mudanças na política econômica americana entre os anos 70 e 80.

O gesto do presidente Richard Nixon em 1971 ao decretar a inconversibilidade do dólar em relação ao ouro teve conseqüências que os protagonistas e observadores da época foram incapazes de avaliar.

Depois da desvinculação do ouro em 1971 e da introdução das taxas de câmbio flutuantes em 1973, a demanda da moeda americana para transações e como reserva praticamente entrou em colapso, dando origem a um instável e problemático sistema de flutuações cambiais. O dólar “flutuava” continuamente para baixo. Sendo assim, não é de se espantar que o papel da moeda americana nas transações comerciais e financeiras começasse a declinar, assim como a sua participação na formação das reservas em divisas dos bancos centrais. A continuada desvalorização do dólar, ao provocar a queda das receitas e do valor das “reservas de óleo” denominadas na moeda americana, está também na origem dos dois choques do petróleo deflagrados em 1973 e 1979. Esta “crise do dólar” chegou a suscitar, no final dos anos 70, as tentativas de sua substituição por Direitos Especiais de Saque, ou seja, ativos líquidos emitidos pelo Fundo Monetário Internacional e lastreados em uma “cesta de moedas”.

A decisão do Fed de subir unilateralmente as taxas de juros americanas em outubro de 1979 (antes do 2º choque do petróleo) foi uma resposta à investida de europeus e japoneses, tomada com o propósito de resgatar a supremacia do dólar como moeda de reserva. Ao impor a regeneração do papel do dólar como standard universal através de uma elevação sem precedentes das taxas de juros, em 1979, os EUA, além de deflagrarem uma crise de liquidez para os devedores do Terceiro Mundo, deram o derradeiro golpe nas pretensões de reformar a ordem monetária de Bretton Woods.

Na verdade, neste momento – argumenta corretamente Michael Hudson -, os EUA estavam impondo aos detentores de excedentes em dólar o US Treasury Bill Standard, um padrão monetário cujos ativos líquidos de última instância passaram a ser os títulos de dívida do Tesouro americano ampliando o poder de seignoriage da moeda americana. A partir de então, libertos das cadeias da conversibilidade, e da paridade fixa com o ouro, os EUA podem atrair capitais para os seus mercados e se dar ao luxo de manter taxas de juros moderadas, fenômeno que se acentua nos anos 90 com a acumulação de reservas pelos países asiáticos a partir da ampliação dos déficits comerciais crescentes com a área.

Tais mudanças devem ser entendidas como um dos fatores centrais que determinaram os movimentos de globalização financeira e, em menor escala, de internacionalização produtiva gestados pela desorganização do sistema monetário e de pagamentos criados em Bretton Woods, no final da 2ª Guerra Mundial.

Morfologia e dinâmica da economia global sob o poder americano

Nos últimos vinte anos ocorreram profundas transformações na morfologia e na dinâmica da economia mundial. O divisor de águas foi a reafirmação do papel do dólar como moeda de transações e de reserva do sistema monetário internacional, no início dos anos 80. A partir de então ganharam força três movimentos simultâneos: 1) o avanço da internacionalização financeira escorada na desregulamentação e na abertura das contas de capital urbi et orbi; 2) a aceleração da reestruturação produtiva, mediante as fusões e aquisições e o direcionamento dos fluxos de investimento direto para a Ásia emergente; 3) as mudanças importantes, daí decorrentes, na divisão internacional do trabalho e nos padrões de comércio.

Nos anos 80, o déficit orçamentário do governo Reagan foi o responsável pelo crescimento rápido do, até então, mais imponente déficit em conta corrente do pós-guerra. Já nos anos 90, a ampliação do déficit externo dos Estados Unidos foi provocada por um forte crescimento do gasto e do endividamento privados. Nos dois momentos, é fundamental sublinhar, a força do dólar sustentou, primeiro, uma política fiscal expansionista; depois, nos anos 90, uma política monetária e de crédito permissiva. Em ambas as situações, o crescimento a taxas elevadas foi caracterizado por uma expansão da demanda nominal a um ritmo bem superior ao exibido pela produção doméstica, bem como por um crescimento vertiginoso da relação endividamento total (público e privado)/PIB.

O crescimento americano dos anos 90 foi promovido por elevados déficits do setor privado, amparado na rápida expansão do crédito e na forte capitalização das bolsas. Isso permitiu que a reconhecida capacidade de inovação da economia se materializasse na rápida acumulação de nova capacidade produtiva. Ao mesmo tempo, o consumo das famílias disparava, a poupança pessoal batia recordes negativos e o déficit em transações correntes do balanço de pagamentos chegava a 4,5% do PIB.

A conjugação entre dólar forte, déficit em conta corrente – com importações baratas e forte imigração de mão-de-obra da periferia – foi decisiva para que o ciclo atingisse o auge sem que o aquecimento nos mercados de trabalho e de bens suscitasse pressões inflacionárias.

O dispêndio privado correu sempre à frente da renda corrente. Esta diferença chegou a 6% do PIB no último trimestre de 2000. Os elevados “déficits” do setor privado engendraram os superávits fiscais (2,5% do PIB) e o déficit em conta corrente do balanço de pagamentos (4,5% do PIB). Mas, a enxurrada de financiamento externo valorizou o dólar e manteve a inflação sob controle.

A reversão do ciclo começou de forma clássica com a queda pronunciada dos gastos de investimento. Investimentos em queda livre, lucros minguantes, ameaça de deflação. Ao promover a rápida redução das taxas overnight, o FED sinalizou para fundos e bancos que iria continuar “dando liquidez” ao mercado, obviando as perdas patrimoniais. Impediu, ademais, que a estrutura a termo das taxas de juros ficasse reversa.

Entre 2001 e 2003 política monetária americana funcionou de forma anticíclica: a autoridade monetária satisfez a demanda dos market makers por papéis mais líquidos e seguros. Essa providência manteve a rentabilidade das carteiras destes agentes ao reduzir o seu custo de carregamento. Ao mesmo tempo, o superávit fiscal tornou-se disfuncional, tanto do ponto de vista macroeconômico quanto da composição dos patrimônios privados. O setor privado, na recessão, demanda papéis do governo como forma de preservação da riqueza líquida, substituindo, na margem, a aquisição de papéis privados.

Depois da recuperação, Greenspan vem conseguindo regular o sistema com a promessa de aumentos gradativos da taxa de juros, e tolerando a “aberração” da nova inflação de ativos nos mercados imobiliários. É verdade que, a despeito do monumental déficit em transações correntes, os Estados Unidos não precisam se preocupar, pelo menos por enquanto, com o risco de uma fuga do dólar. A demanda pela moeda americana nasce hoje do papel dos Estados Unidos como economia cêntrica e, sobretudo, da atração dos títulos públicos como ativos líquidos de última instância na economia global.

Enorme vantagem para quem tem um déficit de transações correntes da ordem de US$ 550 bilhões.

Qualquer outro país com um déficit dessa magnitude teria sofrido um ataque contra sua moeda. No entanto, apesar dos augúrios, não parece provável uma derrocada do dólar. A demanda de não-residentes por títulos do governo americano, especialmente a que nasce dos saldos comerciais e enormes reservas dos países asiáticos, vem permitindo a expansão do crédito e a sustentação do preço dos ativos no mercado financeiro americano. Enquanto isso, as famílias se endividam ainda mais para adquirir produtos baratos oriundos dos “produtivistas” da Ásia. Uma demonstração prática das relações entre hegemonia monetária, expansão crédito, valorização de ativos e crescimento econômico.

A alavancagem das famílias e das grandes empresas produtivas e o elevado endividamento do setor financeiro americano são a contrapartida do portentoso afluxo de capitais, mobilizado a partir das posições superavitárias em conta corrente – acumuladas na Ásia e na Europa – e das saídas de recursos dos países deficitários e devedores.

Durante os últimos 20 anos, a política monetária americana mostrou-se capaz de compatibilizar três objetivos 1) administrar as condições de liquidez doméstica nas etapas de expansão e de contração dos dois ciclos; 2) garantir a resiliência do seu mercado financeiro, ao conter a deflação de ativos; e 3) preservar o papel do dólar como moeda-reserva.

As transformações financeiras foram acompanhadas, como é sabido, de mudanças na estratégia global da concorrência entre as empresas dominantes, com implicações sobre a natureza e a direção do IDE e do progresso técnico. A metástase do sistema empresarial da tríade desenvolvida – particularmente dos Estados Unidos e do Japão – determinou uma impressionante ampliação dos fluxos de comércio. Não se trata apenas de reafirmar a importância crescente do comércio intrafirmas, mas de destacar o papel decisivo do "global sourcing”, fenômeno que está presente, sobretudo, nas estratégias de deslocalização e de investimento que, na década dos 90, beneficiaram as economias asiáticas, a China em particular.

A “globalização americana” engendrou dois tipos de regiões: aquelas cuja inserção internacional se faz pelo comércio e pela atração do investimento direto destinado aos setores afetados pelo comércio internacional; e aquelas que buscaram sua integração mediante a abertura da conta de capitais. Os países cuja estratégia é governada pelo saldo da balança comercial e pela acumulação de reservas "fecham o circuito" gasto-renda-poupança do “sistema americano” ao utilizar as poupanças em dólar para financiar o déficit em conta corrente dos Estados Unidos. Essa dependência recíproca impede que os países asiáticos orientem a aplicação de suas reservas por critérios privados de risco-rentabilidade.

Garantem assim uma demanda pela moeda americana que assegura uma certa estabilidade nas taxas de câmbio de suas moedas em relação ao dólar.

A integração pelo comércio e pela atração do investimento direto – associada a uma política de proteção de uma taxa de câmbio real competitiva, mediante intervenções e controles sobre a conta de capital – constituiu-se em um fator crucial para o sucesso do modelo asiático de crescimento acelerado e graduação tecnológica.

Por outro lado, a rápida industrialização da China e dos países do Sudeste Asiático está deslocando uma fração importante da demanda global para os produtores de matéria primas e alimentos. Como é de conhecimento geral, a China ainda sustenta um saldo positivo muito elevado (mais de US$ 100 bilhões) com os Estados Unidos. Mas seu déficit é crescente com o resto da Ásia e com os demais parceiros comerciais. O bloco industrializado da Ásia, sobretudo a China, funciona como uma engrenagem de transmissão entre a demanda gerada nos Estados Unidos e a oferta das economias “exportadoras de recursos naturais”.

Este arranjo internacional não está a salvo de perturbações. Em primeiro lugar, crescem as preocupações com a “generalização” da inflação de ativos. A “exuberância irracional” agora contamina quatro mercados: os de bônus, imobiliários, commodities e os de ações. Quanto aos riscos de inflação nos preços de bens e serviços, observamos a presença de forças que se movem em sentido contrário: de um lado, a tendência deflacionária dos preços dos produtos manufaturados, por conta do excesso de capacidade à escala global; de outro, a demanda chinesa e as taxas de juros baixas favorecendo a formação de posições especulativas altistas nos mercados de commodities.

A conjugação entre as “bolhas” já mencionadas, a ampliação da posição devedora líquida americana e uma mudança do patamar inflacionário tornaria desastrosa a elevação pronunciada das taxas de juros de longo-prazo – mesmo admitindo-se que os asiáticos estejam dispostos a absorver volumes crescentes de papéis denominados na moeda americana, em processo de desvalorização.

Poder, democracia e capitalismo: as lições da América

A efetividade das políticas anticíclicas nos Estados Unidos está fundada na articulação estrutural entre o sistema de crédito, a acumulação produtiva das empresas, o consumo privado e a gestão das finanças do Estado, particularmente da dívida pública. Esse formato expressa a natureza peculiar do poder econômico americano: a fusão de funções e de interesses explicita o caráter essencialmente “coletivista” (e macroeconômico) dos processos centrais de reprodução do capitalismo realmente existente. As relações entre Estado e Mercado (uma forma imperfeita de exprimir as relações entre política e economia) não são “externas”, de mero intervencionismo. São orgânicas e constitutivas. Nos tempos da “economia global”, tais formas socializadas do poder privado permitem diversificar a riqueza de cada grupo, distribuí-la por vários mercados e assegurar o máximo de ganhos patrimoniais, se possível no curto-prazo. Os agentes dessas operações são as instituições da finança privada. São elas que definem os preços de venda, os métodos de financiamento, a participação acionária dos grupos, as estratégias de valorização das ações. A garantia final – mas certamente não definitiva – do processo de valorização de ativos é a existência de um estoque de ativos líquidos e seguros emitidos pelo governo do país hegemônico.

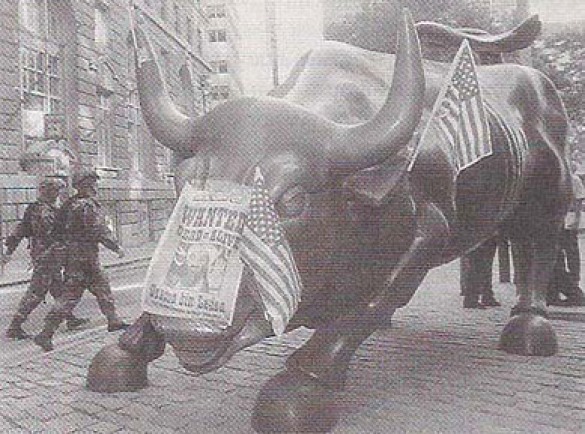

No mercado “competitivo” do capitalismo formado por empresas gigantes na era da desregulamentação e da liberalização, o capital precisa existir sob a forma “livre” e líquida e, ao mesmo tempo, crescentemente centralizada. Só assim pode revolucionar periodicamente as bases técnicas da economia, submeter enormes contingentes de força de trabalho a seu domínio, criar novos mercados.

Apenas dessa maneira pode fluir sem obstáculos para colher novas oportunidades de lucro, reforçando, concomitantemente, o poder do capital produtivo imobilizado ao longo do processo anterior de acumulação.

Mais do que nunca, a concorrência capitalista torna efetiva a sua razão interna, engendrando o monopólio, o que significa impor barreiras à entrada de novos competidores, sejam eles empresas ou países. Há, portanto, simultaneamente dinamismo e estagnação, avanço vertiginoso das forças produtivas, em algumas áreas e setores, combinado com a regressão em outras partes.

Em sua dimensão sócio-política, a globalização americana se apresenta como a regeneração das três tendências centrais do capitalismo: 1) a mercantilização acelerada de todas as esferas da vida, inclusive daquelas até agora protegidas (amor, lazer, religião); 2) a universalização da concorrência; e 3) a concentração do poder econômico e a captura do poder político pela grande empresa.

Na vida do cidadão comum, aumentou o espaço da sociabilidade imposta pelo mercado, ou seja, o acesso aos bens da vida é cada vez mais condicionado pelos resultados das decisões da acumulação de riqueza sob a forma monetária e abstrata. Isto significa estreitar o âmbito da sociabilidade guiada por critérios não-mercantís, nascidos do mundo dos direitos dos cidadãos.

Em segundo lugar, a intensificação da concorrência capitalista impõe a redução do tempo de trabalho socialmente necessário e, ao mesmo tempo, acelera o processo de concentração do capital e da riqueza. Isto reverteu as tendências a uma igualdade maior – tanto no interior das classes sociais quanto entre elas -, observadas no período que vai do final da Segunda Guerra até meados dos anos 70. Por isso, na era do capitalismo “turbinado”, prevalecem entre os mais fracos as altas taxas de desemprego, a crescente insegurança e precariedade das novas formas de ocupação, queda dos salários reais, exclusão social.

Terceiro, a “nova ordem mundial” não é um fenômeno espontâneo. Muito ao contrário: é o resultado do exercício do poder dos Estados Unidos: as normas da mercantilização generalizada e da concorrência universal – apresentadas como forças naturais -, refletem, na verdade, a predominância dos interesses do país dominante sobre o resto do mundo. As reformas liberais vêm sendo impostas aos governos da periferia pelos organismos internacionais – Banco Mundial, FMI, BID – que, por sua vez, funcionam como executores das políticas compatíveis com a preservação da Ordem Americana.

Diferentemente do período clássico, nesta etapa imperialista as circunstâncias são ainda mais desfavoráveis para os sistemas empresariais das regiões mais frágeis: os recursos de poder político, militar e de comunicação estão distribuídos assimetricamente entre os competidores-rivais, brutalmente concentrados em um só país. Isto é apresentado aos incautos como o resultado natural e benéfico de uma convergência ideológica, política e econômica na direção da “democracia” e da economia de mercado. O que se produz, no entanto, é a disseminação do modelo político, econômico e cultural americano para o resto do mundo, com efeitos dissolventes sobre as sociedades mais frágeis e sobre a autonomia dos Estados Nacionais da periferia.

Quem torcia por uma nova ordem internacional terá de esperar mais algum tempo. O que estamos observando é uma involução para as práticas da força bruta no âmbito dos negócios internacionais. Os Estados Unidos, que costumavam exibir reverência à lei dentro de casa, comportam-se na cena internacional como chefes de quadrilha, dispostos a atropelar e assassinar quem esteja na frente.

As agressões desferidas em nome da paz e do direito internacional são, na verdade, exatamente o contrário do que pretendem ser. As decisões têm sido tomadas sempre em função de interesses nacionais, quando não de grupos políticos ou mesmo de pessoas, como é o caso agora do presidente Bush-filho, incapaz de disfarçar a cobiça pelas reservas de petróleo da Ásia Central.

É fácil entender quem está injetando combustível na “deslegitimação” da democracia e das instituições republicanas. O conto de fadas da globalização acenava com o fim da história: as questões essenciais relativas às formas de convivência e ao regime de produção à escala mundial estariam resolvidas com a generalização da democracia liberal e da economia de mercado. Não haveria mais sentido na discussão de questões anacrônicas, como as da pertinência cívica, laica e republicana, sentimento desenvolvido a partir do nascimento do Estado-Nação e consolidado com o Estado do Bem Estar Social.

O sonho do fim da história e da cidadania sem fronteiras transformou-se no pesadelo em que todos são vítimas prováveis do embate entre o desespero dos que não têm rosto – porque não têm pátria – e uma estrutura de Poder Global que se pretende absoluta, encarnada no rosto da pátria americana.

A dominação pós-moderna pretende desconhecer a soberania dos Estados nacionais, sem que isso signifique a criação de instâncias integradoras no âmbito internacional. Muito ao contrário: o avanço do intervencionismo unilateral provoca a desintegração dos fóruns multilaterais. O episódio recente que envolve a Coréia do Norte e os Estados Unidos parece demonstrar que a independência das nações só pode ser resguardada mediante a construção de sistemas eficazes de dissuasão.

A supremacia apoiada na superioridade das armas e no despotismo da economia desregulada dispensa as mediações da ordem jurídica e não quer ou não precisa compreender nada. O mundo em que tentamos sobreviver é uma prova diária da degeneração da razão ocidental, transformada e objetivada na execução desabrida dos métodos de domínio.

Nos elos mais frágeis da cadeia de poder mundial, os recursos políticos, militares e de comunicação escapam ao controle das formas ainda embrionárias de Estado. Em algumas regiões, a cidadania se amofina diante do fundamentalismo religioso, o que significa reconstruir, no interior de cada região “desestatizada”, a situação hobbesiana do bellum omnium contra omnes. Em sua essência, tal estado de coisas significa a desvalorização da própria vida, o que não pode deixar de suscitar a depreciação da vida alheia.

Na Guerra do Golfo, em 1991, a vitória militar foi clara, poucas foram as baixas americanas e apesar do clima recessivo, a economia estava começando a dar sinais de vida.

Agora, não será possível tão cedo proclamar uma vitória inequívoca, nem tampouco garantir a incolumidade do território americano.

Entre outras conseqüências, a nova ofensiva pode abalar a confiança no dólar e nos mercados financeiros americanos. A duração do choque vai depender da capacidade – pelo menos duvidosa – de se afugentar as incertezas. A crença no safe haven está em questão.

Diante da tragédia que se aproxima, o mais difícil é escapar do maniqueísmo. O Bem contra o Mal – esta é a linguagem dos algozes e de suas vítimas. As partes envolvidas no conflito pretendem se apresentar como encarnação do bem diante das forças do mal. O que chamamos de civilização agoniza melancolicamente, balbuciando uma visão primitiva do mundo, indigna até mesmo da idade da pedra.

EDIÇÃO 75, OUT/NOV, 2004, PÁGINAS 31, 32, 33, 34, 35, 36, 37