Rápidas mudanças já vêm ocorrendo no país, em especial naqueles domicílios onde a renda mensal supera R$ 2,5 mil: o suco concentrado é trocado por bebidas prontas para beber, o gasto com celular pós-pago cresce e o primeiro carro entra na garagem. Esse consumidor surgiu porque na década passada o número de lares pobres encolheu de 10,4 milhões para 6,6 milhões e uma nova classe média começou a tomar forma.

Mas o mercado consumidor, segundo um estudo do Boston Consulting Group, caminha agora para uma nova configuração.

“O grande movimento é a família da classe C migrando para a B”, diz Olavo Cunha, sócio e diretor da Boston Consulting Group, que realizou um amplo estudo sobre o assunto, cruzando as informações da mais recente Pesquisa de Orçamentos Familiares (POF), do IBGE, com sua própria base de dados e entrevistas com 100 famílias nas cidades de São Paulo, Curitiba, Salvador, Macaé e Paranaguá.

A migração da classe C para a B ocorre quando a renda mensal da família dá um salto para a faixa entre R$ 5 mil e R$ 7,5 mil. Os domicílios ricos, no estudo do BCG, têm renda familiar acima de R$ 7,5 mil.

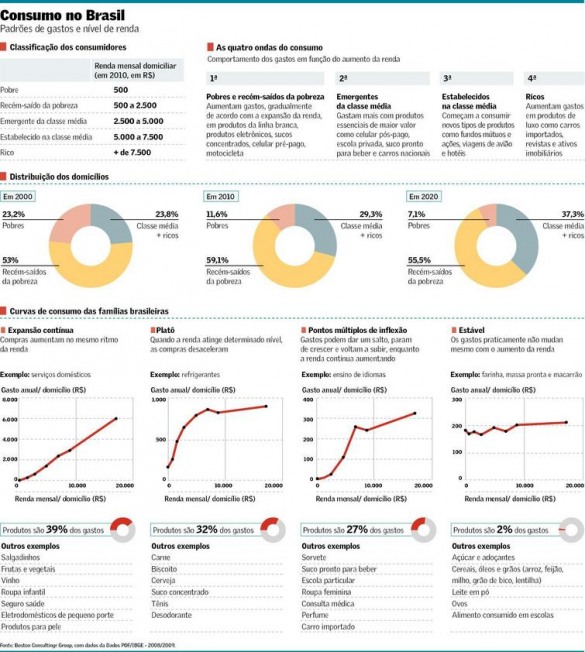

Até 2020, os consumidores desses dois grupos – classes média e alta – estarão em 37,3% dos lares no país, e terão 77,8% da renda nacional nas mãos. Os pobres e aqueles recém-saídos da pobreza ficariam em 62,6% dos domicílios, mas com apenas 22,2% da renda.

O “coração” do estudo do BCG é justamente mapear quais produtos e serviços esse novo mercado em formação está consumindo. Foram detectadas quatro “ondas” – ou como os consumidores se comportam dependendo do seu nível de renda (ver quadro).

Na primeira onda, que reúne os brasileiros pobres e os recém-saídos da pobreza, boa parte dos gastos vai para celular pré-pago, produtos eletrônicos e de linha branca. Na quarta onda, os ricos elevam gastos com artigos de luxo como carros importados e imóveis.

“O brasileiro médio, agora, está na segunda onda”, diz Cunha, referindo-se aos emergentes da classe média que estão gastando mais com escolas privadas e celulares pós-pagos. E em 2020 – quando os gastos das famílias, nas contas do BCG, podem chegar a R$ 3,2 trilhões (ou US$ 1,6 trilhão) – vai aumentar a parcela de consumidores “surfando” a terceira onda, quando começa a aumentar a demanda por produtos financeiros como fundos mútuos e ações, viagens de avião e hotéis.

A demanda por serviços, nos próximos anos, tende a crescer mais do que por bens duráveis. “Vamos ver gastos maiores em educação, telecomunicações e transporte e menos em comida e eletrodomésticos”, diz Rim Abida, que participou da elaboração do estudo do BCG, ao lado de Cunha e Simon Cheng.

As famílias ricas e as já estabelecidas na classe média responderão por mais de 85% do aumento dos gastos nesta década – entre 2010 e 2020. Esse grupo de consumidores também estará mais espalhado geograficamente: 405 municípios vão abrigar 75% da classe média e da alta renda em 2020; essa fatia hoje está em 345.

O interior dos Estados e o Nordeste devem abrigar boa parte dessa nova massa de consumidores, com mais dinheiro no bolso.

Camaçari, na região metropolitana de Salvador, é exemplo de cidade na qual as classes média e alta vão crescer de forma expressiva. Nessa cidade baiana o emprego é garantido pelo pólo petroquímico e outras empresas como a montadora de veículos Ford.

Camaçari, na região metropolitana de Salvador, é exemplo de cidade na qual as classes média e alta vão crescer de forma expressiva. Nessa cidade baiana o emprego é garantido pelo pólo petroquímico e outras empresas como a montadora de veículos Ford.

Brasileiros ricos e de renda média também devem se multiplicar no sudeste do Pará – em Parauapebas está a maior reserva de ferro do mundo, operada pela Vale; no oeste da Bahia, onde o agronegócio mostra expansão rápida; e no subúrbio de Macaé (RJ), onde a Petrobras tem investido.

O estudo também mostra onde as empresas de bens de consumo não deveriam apostar muitas fichas pois a economia local tem tido um desempenho medíocre: sul da Bahia, noroeste do Espírito Santo, centro do Estado do Rio de Janeiro e a região montanhosa de Santa Catarina.

Como o brasileiro gasta quando a renda aumenta

A renda do brasileiro pode crescer mais, mas não é por causa disso que ele vai comprar mais açúcar, ovos ou macarrão. Já no caso de cerveja e refrigerante, o comportamento é um pouco diferente: o consumo cresce, em linha com o aumento da renda da família, mas quando esta chega perto de R$ 10 mil por mês, as compras desaceleram e entram no que os técnicos chamam de curva em “platô”.

Isso ocorre também com carnes e biscoitos, segundo o Boston Consulting Group, que detectou quatro tipos de curvas de consumo das famílias (ver gráficos nesta página).

A produção de cerveja neste ano não está crescendo – até setembro, caiu 2% em comparação aos primeiros nove meses do ano passado. No setor de refrigerantes, a queda foi de 5,7% em setembro, em relação a setembro de 2012.

A retração deste ano é explicada, em parte, pelo fato de o bolso do consumidor estar mais apertado, comprometido com dívidas. Mas há quem avalie que, dificilmente, o mercado de cerveja vá retomar taxas de expansão na casa dos dois dígitos.

Sofisticar o produto e puxar o preço para cima – daí a maior oferta de cervejas premium nacionais e importadas no varejo – tem sido uma estratégia adotada pelas empresas do setor.

Olavo Cunha, sócio e diretor da Boston Consulting Group, lembra que a “sofisticação” do gosto do brasileiro vem atingindo outros produtos. “Nos últimos cinco anos isso vem ocorrendo. O consumidor deixa de consumir cachaça e começa a comprar vodca, uísque importado”, diz ele. Não à toa, fabricantes de cachaça buscam dar um ar premium a seus produtos.

As vendas de cachaça no país somaram US$ 7,54 bilhões (R$ 16,5 bilhões) no ano passado, com uma queda de 10,4% sobre 2011. O volume vendido caiu 1,09%, para 902 milhões de litros, segundo a consultoria Euromonitor. O consumo de uísque e tequila, por sua vez, cresceu no ano passado – 4,6% e 4,4%, respectivamente. A venda de vodca subiu 6,1%.

“País emergindo é mercado volátil”

O forte crescimento de países como China, Índia e Brasil, redirecionaram nos últimos anos a estratégia das multinacionais, que passaram a classificar os consumidores dos mercados emergentes como prioritários. Mas o ritmo de expansão desses países caiu, suas moedas estão mais fracas e o futuro não se mostra tão róseo. As companhias deveriam mudar, de novo, seus planos?

Para Michael J. Silverstein, sócio-sênior e diretor-executivo do Boston Consulting Group (BCG), a resposta é “não”. “Eu não diria que há uma nova crise no Brasil, na Índia ou na Turquia. Esses três países estão emergindo – isso define um ambiente volátil”, diz ele.

Especialista em consumo e varejo, Silverstein já publicou três livros. No mais recente – “The $10 trillion Prize – Captivating the Newlly Affluent in China and India”, editado pela Harvard Business School Publishing – ele escreve sobre as mudanças que China e Índia estão provocando nos consumidores e nas empresas que atuam nesses mercados.

Silverstein diz que China e Índia terão em 2020 quase meio bilhão de consumidores na classe média. E que as palavras de ordem nesses países já são “mais, melhor e agora”. A estimativa é que em 2020 chineses e indianos estarão gastando US$ 10 trilhões ao ano em produtos e serviços. Isso significa o triplo do que gastam hoje.

A desaceleração na taxa de expansão dos países emergentes muda um pouco esta previsão. A taxa média anual de expansão do PIB de 8%, projetada no fim do ano passado por Silverstein, agora é revista para o intervalo de 6% a 8%. Assim, o mercado de US$ 10 trilhões seria alcançado em 2020 ou um ano depois, em 2021.

Para Silverstein, alguns dos maiores problemas na China, na Índia e no Brasil são: infraestrutura, grau de escolaridade da força de trabalho, burocracia e corrupção e dependência em relação às economias mundiais.

A seguir, sua entrevista, feita por e mail, ao Valor:

Valor: A valorização do dólar e, possivelmente, a alta dos juros nos Estados Unidos podem afastar investimentos dos mercados emergentes?

Michael J. Silverstein:O mundo está acossado por especuladores que se aferram a notícias de curto prazo e tentam extrapolar um novo futuro. Eu não diria que há uma nova crise no Brasil, na Índia ou na Turquia. Esses três países estão emergindo – isso define um ambiente volátil. São economias relativamente pequenas sem grande diversificação. Quando um de seus setores “propulsores” vai muito bem, suas economias ficam aquecidas. Se as condições de matéria-prima, mão de obra ou demanda mudam, podem desaquecer rapidamente. Os cidadãos desses países se lembram bem tanto dos bons quanto dos maus tempos. Quando há uma ligeira desaceleração, eles reduzem o consumo depressa. Isso cria caos para os produtores e puxa quedas rápidas. Os fundamentos econômicos de todos os três são bons… Quase bons demais: populações jovens, investimentos em educação, custo da mão de obra relativamente baixo, apoio governamental ao investimento. A economia mundial é interligada. Precisamos de algum nível de melhoria da demanda europeia para ter um crescimento mundial. Está fora de dúvida que haverá aumento das taxas de juros. Mas minhas expectativas são de taxa de juro real moderada e de continuidade do investimento. Só haverá crise se fabricarmos uma.

Valor: Qual é o impacto desse cenário mais complicado sobre a Índia e a China?

Silverstein : O crescimento da China desacelerou. O crescimento da Índia também sofreu certa queda. Mas as causas estruturais são muito diferentes. A China é uma economia puxada pelas exportações. Ela sofre diretamente as consequências da desaceleração da Europa e da demanda anêmica dos EUA. Os problemas da Índia dizem respeito à corrupção, ineficiência do governo, não enfrentamento dos problemas de infraestrutura. A China vai superar rapidamente seus problemas. Ela tem a vantagem de ter um governo com poder e capacidade de tomar decisões. Quando os dirigentes chineses desenvolvem seus planos, fazem com que se concretizem. A Índia tem de administrar 1,2 bilhão de opiniões e não tem mecanismos rápidos de verificação. É evidente que ela conseguirá criar um milagre indiano, mas precisa investir, erradicar a corrupção e facilitar para as empresas a tarefa de investir.

Valor: O consumidor indiano – ou chinês, ou brasileiro – que estava começando a sofisticar seu gosto, procurando produtos mais caros, vai voltar atrás? Como o consumidor tende a reagir em períodos como este?

Silverstein : A renda do consumidor determina o nível de preço e o apetite. Todo consumidor de ambos os países [China e Índia] se lembra dos maus tempos, de histórias de seus pais sobre pobreza, privação e sofrimento. Eles conseguem ajustar seus orçamentos de compras à sua renda. Eles aumentam suas metas de poupança em tempos difíceis. Isso cria uma dupla maré de azar de menor renda, mais medo, maior percepção da necessidade de guardar dinheiro. Os consumidores da China e da Índia são muito estratificados. A classe alta e a classe média vão continuar a sofisticar seu consumo em muitas categorias de produtos, mas vão equilibrar seu orçamento. Em suas quinta, sexta e sétima categorias de produtos mais apreciados [ou seja, não são a prioridade número 1], poderão optar por ficar em casa e usar o modelo do ano passado.

Valor: A estimativa de que em 2020 China e Índia vão gerar mais que US$ 10 trilhões da receita anual para o setor de bens de consumo deve ser revisada?

Silverstein :Revisamos rigorosamente a projeção à luz dos acontecimentos recentes. Nosso cenário implícito no livro foi de 8% [de aumento do PIB] para cada país. Achamos que esse número é facilmente alcançável na China. Pode ser um ponto a mais ou um ponto a menos. De qualquer maneira, o total de US$ 10 trilhões se mantém. Em um dos nossos novos cenários, desenvolvemos um modelo baseado em uma taxa mais lenta de crescimento em ambos os países. Na faixa de 6% a 8%, o número de anos para se chegar aos US$ 10 trilhões é 2020 ou 2021.