Para debater o assunto com Simone Deos, foram convidados pela FMG o doutor em economia pela Unicamp Aloísio Barroso e o professor do departamento de Evolução Econômica da UERJ Elias Jabbour, presidente da seção carioca da Fundação Maurício Grabois.

O tema foi escolhido pelo importante questionamento que faz à visão econômica ortodoxa, dominante entre os atuais gestores da área no Brasil, em particular Paulo Guedes. Um dos pilares dessa visão econômica ortodoxa na área macroeconômica é a política de austeridade fiscal, voltada para um Estado enxuto, superavitário e que reduza ao máximo seus gastos para evitar endividamentos.

A MMT propõe uma revisão dessa área da macroeconomia, desmontando o postulado do Estado mínimo, e propondo outros caminhos para o manejo de uma política fiscal que não tenha como meta principal o corte de recursos, mas sim o investimento e até certo grau de endividamento, como será explicado mais à frente.

No Brasil, o economista André Lara Resende tem sido um dos defensores da MMT. O ex-diretor do Banco Central e ex-presidente do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) escreveu no primeiro semestre quatro artigos sobre o tema no jornal Valor Econômico, chamando a atenção para o debate que tem tido muita repercussão nos Estados Unidos, principalmente depois que Bernie Sanders e Alexandria Ocasio-Cortez passaram a defender os princípios da MMT.

Os bases teóricas do MMT

Simone Deos iniciou seu colóquio pontuando as principais referências e aspectos teóricos que compõem a MMT. A teoria parte da seguinte ideia geral: Uma nação soberana, que possua moeda própria, no cenário em que a moeda seja fiduciária, não tem restrição financeira para fazer a emissão de moeda. Essa ideia é fundamental, porque questiona um dos paradigmas da visão ortodoxa que prega que os déficits fiscais são problemas incontornáveis, ou seja, a MMT afirma que se o governo pode emitir moeda não teria que se preocupar com a suspensão de pagamentos e com a dívida.

Antigamente, as moedas possuíam um lastro, ou seja, seu valor era determinado a partir de um equivalente ao peso de um metal, geralmente ouro ou prata. Dizia-se que a moeda era lastreada. Já, as moedas fiduciárias não possuem um valor determinado por um metal, nem por nenhuma outra riqueza. É uma moeda que não possui um valor intrínseco.

Após essa introdução, Simone trouxe uma abordagem sobre “a natureza e origem da moeda, finanças públicas, diferentes abordagens sobre a macroeconomia com os devidos créditos aos autores originais de onde derivou um conjunto de proposições de políticas que foram colocadas sob o guarda-chuva da Modern Money Theory”. Ela citou o livro Undertanding Modern Money de Randall Wray, publicado em 1998, como um dos textos precursores da MMT.

A professora da Unicamp pontou os aspectos que compõem o núcleo central da MMT:

1) A moeda como “criatura do Estado” e não “criatura do mercado”. A teoria propõe uma inversão da ideia de que, por ser uma facilitadora de trocas, a moeda nasceu no mercado. Segundo Simone, estudos antropológicos e históricos dão indícios de que a moeda surgiu pela força e imposição do Estado, associado ao poder público e/ou religioso.

2) A moeda como crédito e não como algo que tem valor intrínseco. Toda moeda é uma relação de dívida, de crédito e débito. Ela não tem um valor em si e nenhum lastro metálico ou em mercadoria.

3) A ideia de que as finanças públicas devem ser “funcionais” e não “saudáveis”, ou seja, as finanças públicas devem estar voltadas para atender ao interesse da economia e da sociedade e não ser saudável.

5) A MMT se insere numa Macroeconomia de Demanda Efetiva, porque o gasto define a economia ao limite. Primeiro o governo deve tomar a decisão do gasto e depois definir o investimento e a renda.

6) A Hipótese de Instabilidade Financeira questiona o tabu construído pelo “mainstream da economia que é centrado na ideia de que o governo tem uma restrição orçamentária e disso decorre um debate sobre a vulnerabilidade fiscal e sustentabilidade da dívida. Assim, a hipótese da instabilidade financeira trabalha com a ideia de que é possível ter uma política fiscal menos restritiva se a economia está num ponto de desemprego, ou mais restritiva se estiver num ponto de pleno emprego. Essa hipótese sustenta que não há problema em ter um grau de déficit e endividamento e que a restrição fiscal é falsa, porque não leva em consideração o verdadeiro movimento dos gastos e a criação das moedas”, diz Simone.

Na visão dos economistas ortodoxos que pregam uma política de austeridade fiscal, explica Deos, se não houver medidas de corte de gastos, metas de superávit fiscal, aumento de impostos para equilibrar a balança e reduzir a dívida pública, o país pode entrar num cenário inflacionário que pode levar o Estado à falência em função dos déficits e do “default da dívida”, ou seja, uma dívida impagável.

MMT confronta a política de auteridade

A MMT se contrapõe a essa visão. “Para os estudiosos da Teoria da Moeda Moderna, a dívida por si só não gera a inflação. A inflação é um fenômeno complexo e multifatorial. A chamada ‘inflação verdadeira’ (na visão de Keynes) se daria no pleno emprego. Choques de oferta também causam inflação. A inflação não se dá porque a moeda tem um valor que pode ser deteriorado se ela estiver excessivamente presente. Há componentes de demanda e de oferta que podem gerar inflação, expectativas e especulações econômicas podem alimentar a inflação”, argumenta.

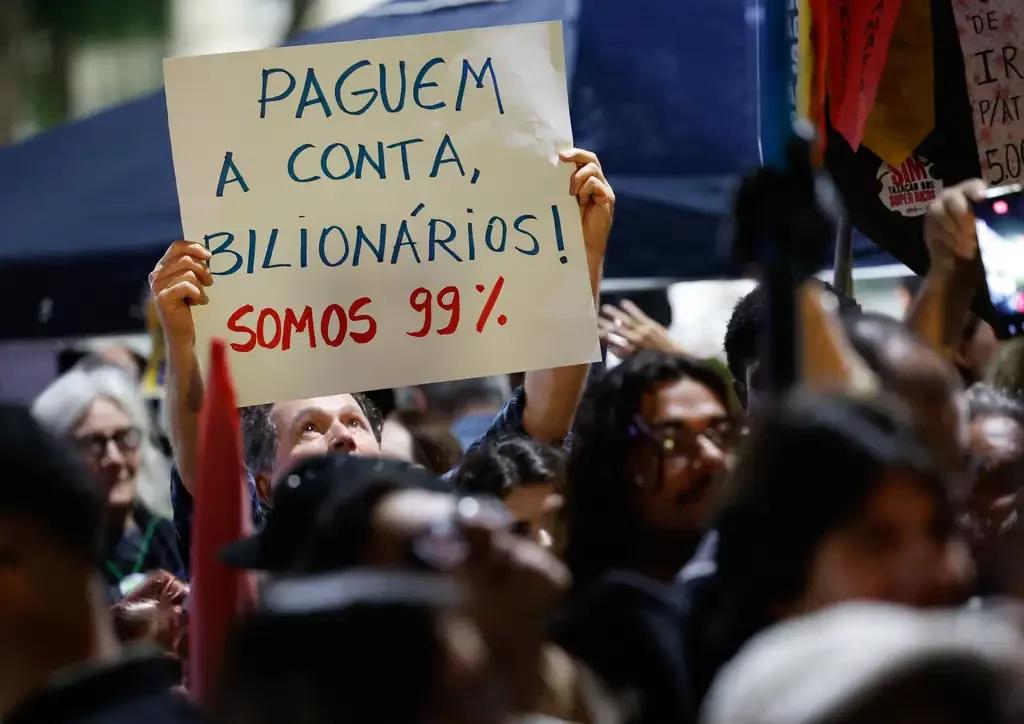

Este é o questionamento importante que a MMT traz ao que tem sido tratado como tabu pelos economistas neoliberais no Brasil. Ao mostrar uma visão alternativa às ideias dominantes sobre o endividamento público, sobre a moeda e seu papel na política fiscal, a MMT ataca o centro da política neoliberal que tem destruído a capacidade do Estado como indutor do desenvolvimento e garantidor de políticas sociais.

Na perspectiva de Simone, “recontar a história da moeda tem valor pedagógico para mudar a chave de compreensão do que seja a moeda”. Ela também destaca que é importante ter em conta que na economia coexistem vários tipos de moeda e que o banco não é só um intermediador de recursos ele é um criador de moeda. “Os bancos fazem uma multiplicação da base monetária que é a moeda emitida pelo estado (dinheiro)”, sublinha.

Uma visão contra-hegemônica

Outro aspecto importante da MMT é questionar qual o papel dos impostos, que na visão dessa teoria não é financiar o governo. “O governo emite uma dívida denominada na moeda que ele mesmo cria. Ele faz um manejo da demanda agregada, porque o gasto sempre é deficitário”, afirma. Então, os tributos servem pare recolher o poder de compra. Eles são um instrumento para incentivar ou desincentivar o consumo de determinados produtos, e são usados para incentivar determinados segmentos da economia. Além disso, têm papel importante para a política tributária, pelo seu papel redistributivo”, destaca.

Com base nessas linhas gerais e partindo do entendimento do que é a moeda e de qual é o papel dos tributos, não existe nada que imponha a ideia de que não é possível um estado soberano, portador de uma moeda fiduciária própria, emitir moedas para poder pagar suas dívidas. A ideia de que as dívidas são impagáveis e que o Estado teria restrições para emitir moedas não tem sentido à luz dos conceitos expostos. A professora da Unicamp lança a questão: “Qual o sentido de se preocupar com a trajetória da dívida se você [Estado] é o único que pode emitir essa moeda?”

Simone Deos desfaz mais uma vez a falsa ideia de que é possível fazer uma relação entre a economia doméstica e a economia do Estado. “Macroeconomia não é a transposição dos agregados para as políticas fiscais. O Estado não é a dona de casa ou uma empresa. O governo é o emissor da moeda”, diz.

Ou seja, o governo tem o monopólio de emissão e a sua própria moeda é unidade de conta.

Que é o caso do Brasil. Todos os bens e serviços públicos, todos os contratos são medidos e denominados em reais. A nossa moeda é fiduciária, isto é, não há nenhum lastro que a vincule, por exemplo, a uma quantidade de metal ou mesmo a uma moeda estrangeira. A dívida pública é emitida na própria moeda doméstica, em real, e a taxa de câmbio é flutuante. Nestas condições, não há motivos para o Estado ter um política que evite a qualquer custo o endividamento por ter medo de não conseguir honrá-lo. E esse qualquer custo tem sido: redução de direitos trabalhistas, desmonte de serviços públicos essenciais como Saúde, Educação, Moradia, Ciência e Tecnologia, reformas como a da Previdência e a privatização de empresas públicas.

Ao final de sua exposição, a professora de economia da Unicamp, afirmou que o MMT traz “conclusões perigosas”. Entre elas a de apontar explicitamente a atual crise da teoria macroeconômica e escancarar como têm sido insuficientes os seus diagnósticos e quanto têm sido ineficazes as políticas que ela prescreve.

Reforçando a centralidade do Estado

Ao comentar a exposição de Simone Deos, Elias Jabbour falou sobre a ortodoxia e a heterodoxia econômica. “Ambas presentes em economistas de direita e de esquerda”, disse. E frisou ainda que estamos num momento, do Brasil, em que “há a ortodoxia de direita e de extrema-direita”. Ele registou que na tradição econômica dos Estados Unidos há uma “ortodoxia progressista americana que tem um núcleo de esquerda”, citando Joseph Stiglitz e Paul Krugman. “Lá eles defendem a flexibilização das metas de inflação, enquanto no Brasil e no governo Lula isso [meta de inflação] foi transformado em política de Estado”.

Para Jabbour, “o núcleo da teoria econômica é o Estado, mas existe um segundo elemento que é a planificação econômica — macroeconomia da demanda efetiva — que é a intervenção do Estado sobre o ciclo econômico”.

O presidente da Fundação Maurício Grabois/RJ disse que “a economia é a arte de encontrar as racionalidades ocultas, os recursos ociosos. E a MMT é uma racionalidade oculta desde que a moeda passou a ser fiduciária, após o fim do padrão ouro. Mas é uma saída de difícil aceitação, porque somos educados com base na ideia de que é o imposto que paga o salário. É muito complicado alterar esse senso comum”, avalia.

Algumas questões sobre a MMT

Aloísio Barroso adotou um tom mais crítico ao comentar a Teoria da Moeda Moderna, procurando trazer algumas reflexões para ajudar na problematização das dificuldades e barreiras para se implementar as propostas da MMT no Brasil, e dentro da atual correlação de forças.

A primeira questão trazida por ele foi a tendência, cada vez mais aguda, de oligopolização da economia diante da crise do capitalismo, que atualmente não encontra perspectiva de superação e aponta para uma estagnação secular, uma vez que não se consegue manter taxas de acumulação.

Barroso também questionou a inversão proposta pela MMT acerca da origem da moeda. “A moeda é uma relação social sob a ordem de uma sociedade mercantil capitalista. Sem uma relação social, ela não pode ser fabricada pelo Estado. A moeda vem da relação capitalista”, diz questionando a ideia de que a moeda é uma criatura do estado. “A moeda para Marx é uma relação social e é o equivalente geral das trocas. Por isso, que o nosso real não é intercambiável nos Estados Unidos, porque é uma moeda não conversível”, diz.

Ele destaca ainda que é preciso incluir nesse debate a diferença de força das moedas no centro capitalista e nas economias periféricas. “O dólar representa 61,3% das trocas realizadas em moedas estrangeiras. É uma concentração de força extraordinária. Por isso, os países periféricos perderam sua capacidade de fazer suas políticas econômicas, ou o fazem de forma muito limitada. Com a adoção do programa neoliberal — câmbio flutuante, taxas de juros elevadas, desvalorização do dólar — a força que o dólar passou a ter como moeda de reserva mais importante tem a prerrogativa. E a periferia fica refém. O câmbio flutuante é um elemento poderoso de especulação contra as economias periféricas”, avalia.

Mas Barroso reconhece a importância dos debates trazidos pela Teoria da Moeda Moderna. “É uma dissidência importante que se abre e contesta essa economia política que se baseia na austeridade”.

MMT incomoda por romper dogmas

Depois da rodada de perguntas e dúvidas, Simone fez uma exposição final buscando preencher algumas ideias apresentadas inicialmente. A primeira foi afirmar que a MMT não propõe que não haja limite para o endividamento. “O Estado só pode comprar aquilo que está a venda”, registra.

Além disso, ela destacou que “a MMT não se propõe a ser, e efetivamente não é uma teoria do desenvolvimento. Ela é um elemento da macroeconomia que não dispensa a questão do crescimento econômico, da estabilidade do Estado. É um recorte que causa maior estranheza. MMT é uma lente para olhar como as economias com moedas soberanas, apesar de haver uma hierarquia internacional, podem operar para permitir um melhor mix entre política econômica e fiscal. Não é uma Teoria do Desenvolvimento, não é uma panaceia. É uma visão de moeda. Ela está desenvolvendo uma pesquisa sobre como funcionam os sistemas monetários modernos e uma reflexão a partir da história de como eles funcionam”.

Nessa perspectiva, Simone Deos disse que a “MMT precisa se articular com uma teoria do desenvolvimento, a partir de uma nova análise da moeda e do seu papel na economia. Desvendar o que é a moeda, o que são os impostos e o papel deles na sociedade é muito importante. Não é à toa que a MMT causa tanto incômodo, inclusive entre os economistas ditos de esquerda”.