Muito se discute e se fala sobre a tributação excessiva em nosso país, alguns apontando um excesso de tributação sobre as mercadorias e as prestações de serviço, ou então sobre o lucro e a renda. Não se discorda e não é o foco deste subtópico adentrar sobre estas questões, o foco aqui é analisar a incidência da tributação sobre o fruto do trabalho.

Neste artigo será analisada a repercussão tributária sobre o produto do trabalho. Para isso será analisada a tributação direta sobre o produto do trabalho (INSS, IRPF e outros), e também será analisada a repercussão tributária indireta sobre o produto do trabalho (Ex: ICMS, PIS/COFINS).

Ao final será também analisada a repercussão consolidada (Direta + Indireta), bem como a conclusão acerca do impacto e consequências da dimensão desta repercussões tributárias incidentes sobre o produto do trabalho.

A REPERCUSSÃO TRIBUTÁRIA SOBRE O PRODUTO DO TRABALHO

A TRIBUTAÇÃO DIRETA SOBRE O PRODUTO DO TRABALHO

Vejamos que o IRPF (Imposto de Renda Pessoa Física) já começa incidir à partir de 1,46 salários mínimos, sendo que a alíquota máxima de 27,5% já começa a incidir à partir de 3,58 salários mínimos. Ou seja, para o fisco nacional, em termos de Imposto de Renda, todos aqueles com renda mensal superior à R$4.665,00 são considerados super-ricos para efeito de tributação de IR, pois estão no topo da alíquota deste tributo.

O IRPF ao incidir também sobre a renda do trabalho, acaba também por tributar o produto do trabalho. Vejam a diferença de tratamento, a renda para um trabalhador é o equivalente à receita bruta de uma empresa, ou seja, a sua renda não é o valor líquido que sobrou após pagar todas as suas despesas, mas sim o valor total de dinheiro/recursos que possui num determinado mês para poder subsistir/sobreviver. Deste valor recebido à título de salário é efetuada a incidência do IRPF, com as regras de tratamento específicas deste tributo para o caso.

Já as empresas são tributadas tão somente sobre o valor líquido, ou seja, somente sobre o lucro, de modo que aquelas que efetuando a contabilização adequada, apurando prejuízo e sendo optantes pelo lucro real, não terão nenhum tributo de IR para pagamento, podendo ainda compensar o prejuízo de um exercício no outro.

O Trabalhador (falo independente da natureza jurídica da relação de trabalho), independente de ter uma despesa maior que a receita, terá de pagar o IRPF caso sua renda seja maior que 1,46 salários mínimos. Mesmo que tenha prejuízo num exercício, disto também nada importará para apuração no exercício posterior. Pois bem, após tratar do IRPF que incide sobre o produto do trabalho, o que podemos falar da contribuição previdenciária? Também não deixa de ser uma oneração do produto do trabalho.

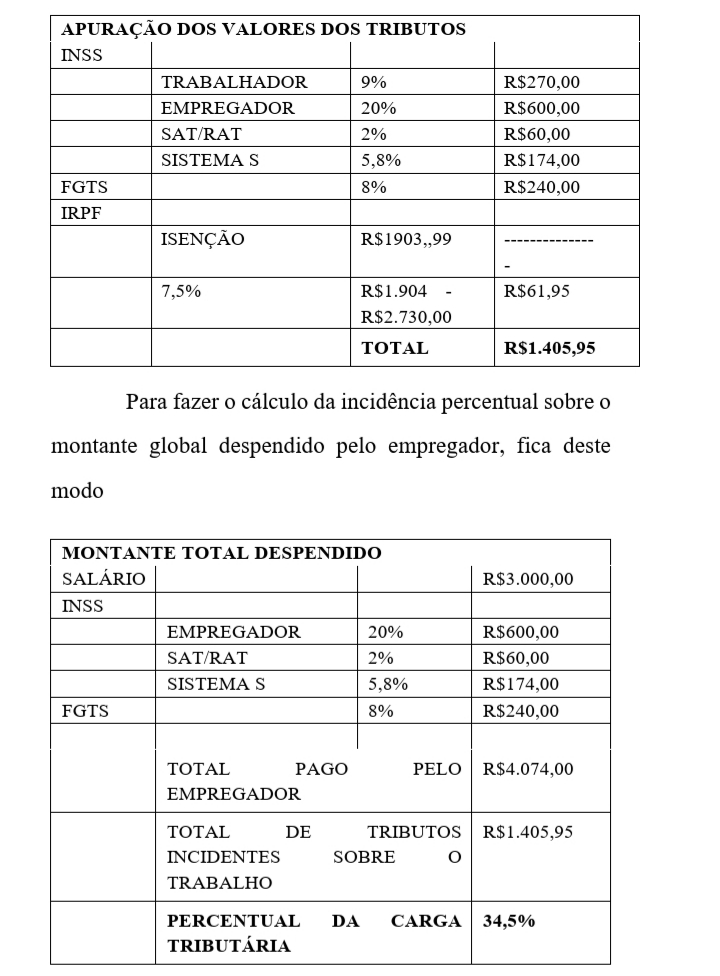

No caso de trabalhadores CLT, a incidência tributária ordinária, teremos a alíquota que incide diretamente sobre o trabalhador, em média 9% de INSS descontados na folha, além disso temos também a alíquota patronal de 20%, adicionada com a alíquota SAT/RAT em média de mais 2%, e por fim as malfadadas contribuições das quinquilharias tributárias aleatórias que em média dão o percentual de 5,8% sobre a folha (chamadas popularmente de contribuições do sistema S).

Por fim, mesmo não tendo a natureza de tributo, todavia também é uma oneração direta ao produto do trabalho, podemos citar o 8% de FGTS. Para ilustrar, vamos pegar uma renda do trabalho no montante de R$3.000,00/mês:

Vejam que só na tributação na folha, no caso de um trabalhador celetista de uma empresa que esteja no modo ordinário de tributação, chega-se a uma tributação de 34,5% do produto do trabalho. Deste modo chamo atenção de que é compreensível a desindustrialização da nossa economia, a Uberização da economia, a terceirização onde o trabalhador é patrão de si mesmo e explorado pelo ‘cliente’ que lhe contrata.

O sistema tributário PUNE duramente quem queira assinar a carteira, tanto pune o trabalhador como também pune o empregador, de forma que literalmente o que existe no nosso sistema tributário é um enorme fomento para a informalização das relações de trabalho.

Transferir a tributação, retirando o excesso de tributação ao mínimo necessário, da renda do trabalho, passando esse encargo para outras capacidades contributivas e fato geradores, é essencial se um dos objetivos sejam a formalização das relações de trabalho, o combate a precarização das relações trabalhistas. Se o objetivo é a busca de melhores condições de distribuição de renda, é com a geração formal de trabalho é que podemos mais e melhor alcançar este objetivo.

Portanto ao onerar excessivamente o produto do trabalho, o Estado faz com o produto do trabalho o mesmo que faz com a tributação no cigarro e bebidas alcoólicas, que tributa como forma de desmotivação da prática.

A TRIBUTAÇÃO INDIRETA SOBRE O PRODUTO DO TRABALHO

Agora um raciocínio que a academia e o mundo jurídico pouco se têm debruçado que é a tributação sobre o consumo e suas repercussões sobre o produto do trabalho. Hoje temos o ISS, IPI, ICMS e o PIS-COFINS, como os tributos principais que incidem sobre o consumo, que são os tributos indiretos que ao final da cadeia o consumidor é quem arcará com o custo financeiro destes tributos.

A regra geral do ISS é pela cumulatividade, de forma que em não há créditos na operação tributada de ISS, pois a totalidade (sem descontos) do valor do serviço é ofertada à tributação. Já com o ICMS, PIS/COFINS e IPI, a regra ordinária é pela nãocumulatividade. Nestes casos de não-cumulatividade, os insumos acabam por gerar créditos, para que não se possa praticar o bis-in-idem, ou seja cobrar tributos sobre os tributos já cobrados na operação pretérita.

Pois bem, então temos que ter (por cima) alguma noção de gestão e de economia, ao menos termos a noção média de uma DRE das empresas. De uma forma bem simplista, podemos dizer que as despesas das empresas são insumos, mão-de-obra e tributos. A proporção desta divisão irá variar de empresa para empresa. Então uma empresa ao auferir receita, parte dela vai para custear os insumos, outra parte para custear a mão-de-obra, outra parte é para pagamento de tributos e por fim o saldo é o lucro. Procurando obter uma média para fins ilustrativos deste artigo, podemos considerar que numa receita de R$1.200,00 (Hum Mil e Duzentos Reais), aproximadamente R$400 são insumos, outros R$400 é mão-de-obra, outros R$200 são

tributos e por fim mais R$200 compõe um hipotético lucro/margem.

Ao retirar da base de cálculo para incidência da tributação indireta (ICMS, PIS/COFINS e IPI) as despesas à título de insumos, podemos dizer que estes tributos indiretos na prática oneraram um hipotético lucro, oneraram gastos com outros tributos e por fim oneram a mão-de-obra.

O que se quer dizer aqui é que estes tributos não irão incidir sobre os insumos, de modo que ao retirar da receita bruta os custos com insumos, o que sobra (de forma simplista) é mão-de-obra, tributos e lucro. O exemplo acima é bem simplista, é só para ter-se uma noção, um raciocínio sobre a repercussão da tributação indireta (em regra sobre o consumo) sobre o produto do trabalho.

Com isso fica compreensível entender as razões que levam a busca da terceirização do trabalho, que pode com isso resultar em precarização e fragilidade da garantia dos direitos trabalhistas. Fica compreensível entender porque as empresas titubeiam tanto em formalizar relações de trabalho, porque a opção é sempre de contratar um outro CNPJ como prestador de serviço, e não um trabalhador para ser seu colaborador. A opção é sempre fragmentar o processo produtivo, de preferência para que as atividades intensivas em mão-de-obra possa ficar para empresas enquadradas no Simples Nacional. Veja, se considerarmos o ICMS alíquota padrão (em SC é 17%) e o PIS/COFINS não-cumulativo (alíquota de 9,25%), chegaremos à conclusão de que só

disto tem-se uma alíquota global de uns 26,25%.

Cabe esclarecer aos colegas tributaristas que estou fazendo uma comparação simplista acerca destas repercussões, pois nem todo insumo podem ser creditados, bem como as regras para créditos do IPI, PIS-COFINS e ICMS são diversos. Todavia o foco é o raciocínio, não os detalhes específicos.

Se considerarmos a proporção da incidência destes tributos sobre o produto do trabalho, não é demais pressupor que destes 26,25%, aproximadamente uns 10% oneram o produto do trabalho (ou seja, a metade). Ficando os outros 16,25% onerando sobre outros tributos e sobre o hipotético lucro.

Caso a empresa não tenha lucro, e em seguindo o ritmo das decisões judiciais das cortes superiores, que entendem (por exemplo) que o ICMS não compõe a base de cálculo do PIS/COFINS, poderemos chegar ao ponto de que potencialmente todo o 26,25% tenham incidência sobre o produto do trabalho e do lucro. De todo modo, a repercussão tributária dos tributos indiretos sobre o produto do trabalho, apura-se que neste caso hipotético de uma receita de R$1.200,00 (Hum Mil e Duzentos Reais) chega à 13% sobre a receita bruta.

Melhor ilustrando, considerando que o valor do trabalho sofrerá a tributação indireta no percentual de 26,25% (17% do ICMS/SC + 9,25% PIS/COFINS), e considerando que no exemplo hipotético o valor do trabalho está em R$400,00 (Quatrocentos Reais), portanto sobre este valor a repercussão tributária dos indiretos será de R$105,00 (Cento e Cinco Reais).

Em percentual calculado em relação à receita bruta total da operação (R$1.200,00) essa repercussão é de 8,75%, já essa repercussão calculada sobre a folha de pagamento é de 26,25%.

A REPERCUSSÃO TRIBUTÁRIA CONSOLIDADA SOBRE O PRODUTO DO TRABALHO

Deste modo, somando a tributação direta que sofre o produto do trabalho nas contratações ordinárias/padrões que neste artigo chegou-se aos 34,5%, e somando à isso a repercussão tributária dos tributos indiretos do consumo sobre o produto do trabalho (aprox. 8,75%), chegaremos à uma carga tributária gigante sobre o produto do trabalho. Temos os 34,5% incidente sobre a folha de pagamento e mais 8,75% sobre a receita bruta de uma empresa, que no exemplo hipotético que se trabalha neste artigo a proporção da folha sobre a receita bruta é de 1/3 (33%), assim ao converter o percentual sobre a folha, para percentual sobre a Receita Bruta, estes 34,5% se transformam em 11,5% da receita bruta, assim uma empresa pode afirmar que estaria pagando sobre o produto do trabalho o equivalente em tributos na ordem de 20,25% da sua receita bruta (aritmética: 8,75% + 11,5% sobre a mesma base é = 20,25%).

Já se fizermos a conversão contrária, transformar (utilizando mesmos parâmetros) os 8,75% da repercussão tributária da receita bruta, em percentual sobre a folha de pagamento, o percentual de 8,75% transforma-se em 26,25% da folha de pagamento. Somando os 26,25% + 34,5%, chegaremos à conclusão de que a tributação total sobre o produto do trabalho é equivalente à 60,75%!!

CONCLUSÃO

Uma repercussão tributária consolidada nada mais é que o Estado gritando em alto e bom som: “Não gerem emprego e não sejam empregados formalizados!!” É um verdadeiro absurdo o que se faz hoje em relação à tributação do produto do trabalho, ficando fácil entender porque tanta dificuldade em gerar emprego, e porque tanta precarização! O risco da informalidade, contrastando com os ganhos imediatos na economia de custos, na maior parte das vezes acabam (entre aspas) “compensando!”.

Depara-se com a realidade de que todo o incentivo é pela não ocorrência de relações trabalhistas formais, ou seja, pela não contratação, ou ainda pior é o incentivo pela transferência ao exterior de processos produtivos intensivos em mão-de-obra. Outra consequência disto é o fato do enorme estoque em débitos tributários, majoritariamente de tributos indiretos (ICMS e PIS/COFINS) e também tributos previdenciários. A conclusão é que se tributa com carga excessiva, mas boa parte dos contribuintes restam em inadimplentes e por fim literalmente quebram e abrem outra empresa em nome de terceiro.

Se o Brasil quer fomentar o produto do trabalho, não pode onerar de forma tão excessiva à ponto de PUNIR aquele que formaliza relações de trabalho! Ou do contrário, se o objetivo mesmo é dificultar e atrapalhar as relações do trabalho, pode continuar seguindo este caminho de onerar excessivamente o produto do trabalho. Discutir uma reforma tributária alinhada com o objetivo de gerar emprego e renda ao povo, de combater as desigualdades com a geração e formalização de empregos que ofereçam a dignidade ao povo trabalhador, aliado ao objeto de um Projeto Nacional de Desenvolvimento de fomento à indústria nacional, tem que passar por enfrentar esse arcabouço arcaico que desestimula a formalização do emprego e oneram demasiadamente o produto do trabalho.

Tem-se que refletir e discutir a transferência destas incidências tributárias para outros fatos geradores e outras capacidades contributivas. O trabalho deve ser prestigiado e não onerado!

Rodrigo Duarte Maia é Especialista com MBA em Planejamento Tributário pela FGV. Advogado desde 2013. Membro da Coordenação Política Nacional da ADJC. Coordenador Local da Escola Superior da Advocacia da OAB/SC. Membro da Comissão Seccional de Direito Tributário da OAB/SC. E-mail:

[email protected].