Ao longo de praticamente um quarto de século da chamada ‘globalização econômica’, a habilidade de Wall Street para ser o lar das únicas agências ‘globais’ de risco para distribuir ‘graus’ ao valor dos créditos pelo mundo tem sido uma das armas mais efetivas para guerra financeira, no arsenal de Wall Street. Eles ‘qualificam’ nações e empresas privadas. Agora vem aí uma resposta ao monopólio dos ‘graus’ que sempre esteve em mãos das norte-americanas Moody’s/Standard & Poors/Fitch. Mas não vem da União Europeia, o que seria mais do que esperável e útil. Vem de Rússia e China – como tantas das mais importantes e desafiadoras iniciativas nos últimos tempos.

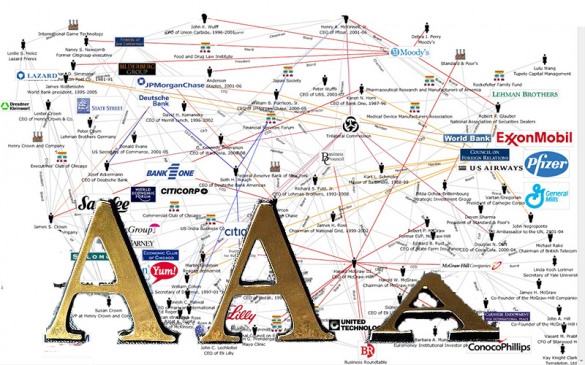

Hoje, apesar das repetidas crises financeiras nas quais as Três Grandes de New York [agências de avaliação de crédito] ou falharam ou obraram por claro viés político na ‘classificação’, pode-se dizer que Moody’s, Standard & Poor’s e Fitch Ratings têm um virtual monopólio global. As “Três Grandes”, como são chamadas, distribuem 98% das avaliações de crédito nos EUA e cerca de 95% em todo o mundo. Chama-se “influência”, brother.

O sistema que os mais importantes bancos de Wall Street desenvolveram depois de 1944 para fazer de New York o centro financeiro do mundo e do dólar sua moeda de reserva tem várias facetas bem planejadas. Depois de 1945, foi o fato de que o Federal Reserve dos EUA detinha cerca de 70% do ouro monetário do mundo, de tal modo que o dólar então “valia ouro”. As nações da Europa derrotada disputavam cada dólar possível para compara máquinas e bens norte-americanos para a reconstrução do pós-guerra. O Plano Marshall foi explicitamente desenhado para usar dólares dos contribuintes dos EUA para estender empréstimos às economias europeias em recuperação, quase $12 bilhões no período 1948-1951 que foram usados para comprar bens essenciais, como trigo dos EUA e petróleo norte-americano dos Rockefeller, e para comprar máquinas norte-americanas, de quando os EUA eram líderes mundiais em ferramentas, para reconstruir fábricas e moradias.

O Sistema-Dólar que descrevo em detalhes no meu livro Gods of Money: Wall Street and the Death of the American Century (Der Untergang des Dollar-Imperiums), esteve no centro do poder do Wall Street Money Trust (como se chamava antes, corretamente) e dos oligarcas norte-americanos, desde que criaram o Tratado de Bretton Woods em 1944.

Agora, o mesmo sistema do dólar enfrenta uma crise existencial; e o poder daqueles mesmos oligarcas para aumentar o próprio poder mediante guerras por todo o mundo – guerras financiadas pelas poupanças de outras nações como Alemanha ou Japão ou China ou Rússia – está mais ameaçado do que jamais antes. Para sobreviver, estão distribuindo guerras-sanções financeiras globais contra países como Síria, Irã, Rússia; guerras de moedas e, agora, uma guerra de facto, de riscos ‘avaliados’.

Depois da derrota da Alemanha e das potências do Eixo em 1945, as famílias que controlavam os bancos de Wall Street e da ‘Baixa Manhattan’ – Chase Bank, Citibank, ou Morgan Stanley, Lehman Brothers, Merrill Lynch – construíram um império de facto, o qual, segundo as regras que impuseram a um mundo derrotado, incluída aí uma Grã-Bretanha falida, basear-se-ia na supremacia no mundo, do dólar dos EUA.

Em 1945, foi fácil fazer uma Europa derrotada aceitar o Padrão-ouro de Câmbio de Bretton Woods, pelo qual todas as moedas seriam ancoradas no dólar dos EUA e só o dólar ligado ao ouro, a $35/onça, onde o dólar ficou até o colapso do sistema em agosto de 1971 e o fim, decretado por Nixon, da convertibilidade ouro-dólar. Mas então a Europa vivia um boom com a indústria moderna reconstruída, e os EUA iam-se convertendo em “cinturão da ferrugem”. França e Alemanha exigiam ouro dos EUA, em lugar de dólares inflacionados, e as reservas de ouro dos EUA estavam evanescendo.

Depois de 1971, o dólar inundou o mundo, sem qualquer atenção às regras que protegiam a reserva em ouro, e o poder militar dos EUA durante a Guerra Fria forçaram o Japão, a Europa Ocidental e outros países inclusive a Organização dos Países Exportadores de Petróleo, OPEP, a aceitar dólar-papel cada vez mais inflacionado.

De 1970 até 2000, o volume de dólares no mundo subiu 2.900%. Porque o dólar era a “moeda de reserva” mundial, da qual precisavam todos para comprar petróleo, bens, grãos, o mundo foi obrigado a engolir uma inflação-mamute, de facto, depois de 1971.

O monopólio corrompido da ‘avaliação de riscos’

As agências de avaliação de riscos para investimentos estabelecidas em New York teriam papel estratégico nesse sistema-dólar pós-1971.

Durante os anos 1970, a Comissão de Seguros e Câmbio do Governo dos EUA [orig. US Government’s Securities & Exchange Commission], encarregada de supervisionar os mercados de ações e de papéis,[1] lançou uma norma que dava às então dominantes agências de avaliação de riscos de New York – Moody’s e Standard & Poor’s (e mais adiante também Fitch Ratings) – um monopólio de facto protegido, em mercado não regulado, quando decidiram que só “Organizações de Classificação Estatística de Riscos Reconhecidas Nacionalmente” [orig. “Nationally Recognized Statistical Rating Organizations”] seriam qualificadas para determinar quadros apropriados de riscos, quer dizer: só as empresas Moody’s e S&P. Foi quando a corrupção foi distribuída em ritmo endêmico por todo o jogo de ‘avaliações de risco’ nos EUA. E Washington foi parte nesse negócio sujo.

Ao final dos anos 1970, usando a enorme quantidade de “petrodólares” da OPEP dos dois choques do preço do petróleo, em 1973 e 1979, os bancos internacionais de New York, usando Londres, começaram a emprestar para o resto do mundo para financiar importações de petróleo e outros produtos essenciais. As agências de avaliação de crédito de New York, que antes só avaliavam ações (de empresas), expandiram para novos mercados das dívidas externas, como as maiores e as únicas agências ‘oficiais’ de avaliação de crédito na nova fase da dolarização e globalização dos mercados de capital. Instalaram filiais na Alemanha, França, Japão, México, Argentina e outros mercados emergentes, como fizeram também as “Cinco Grandes” empresas de contabilidade dos EUA.[2]

Durante os anos 1980s, as agências de avaliação de riscos tiveram papel chave na operação de desqualificar a dívida de países devedores na América Latina como o México e a Argentina. As avaliações que distribuíram determinavam se os países devedores podiam ou não tomar mais empréstimos. Os insiders do mercado financeiro em Londres e New York falavam abertamente de as agências servirem-se da situação de monopólio, para fazer avaliações “políticas” e, com elas, promover a agenda de Wall Street e do Sistema Dólar.

Então, nos anos 1990, as agências de avaliação de riscos para investimentos de New York desempenharam papel decisivo na operação de disseminar a “crise asiática” de 1997-98. Com o preciso timing de seus ‘rebaixamentos’, podiam fazer aumentar o pânico, porque haviam permanecido suspeitamente silenciosas até o primeiro sinal da crise.

O resultado foi que as economias dos até então “tigres asiáticos”, Tailândia, Coreia do Sul e Indonésia, foram pela primeira vez forçadas a submeter-se a condicionalidades destrutivas do FMI, processo cujo resultado final foi exportação massiva de capitais, da Ásia para bônus em dólares norte-americanos, que geraram o que se conheceu como “prosperidade dos anos Clinton”.

Antes da crise asiática de 1997-98, os dólares estavam fluindo para investimentos nas economias dos Tigres. Depois, cerca de $200 bilhões por ano, segundo estimativa do Banco Internacional de Compensações [orig. Bank for International Settlements], passaram a fluir na direção contrária, para papeis do Tesouro dos EUA, empurrando para baixo as taxas de juros nos EUA, e fazendo inflar a bolha das ações das empresas dot.com.

Curiosamente, quando a coisa chegou ao quintal deles mesmos, como no caso da gigante texana de energia Enron em 2001, a maior falência empresarial nos EUA do pós-guerra, as agências de avaliação de risco nada viram, nada ouviram, nada haviam dito. Haviam dado à Enron a melhor ‘avaliação’ possível até o último momento. Moody’s & amigos fizeram exatamente o mesmo com as ‘avaliações’ que distribuíram para as empresas imobiliárias norte-americanas carregadas de contratos “subprime” – os empréstimos segurados por hipoteca de casas nos primeiros sete anos do novo século. Distribuíram a mancheias ‘avaliações’ do mais alto nível AAA, até o momento em que eclodiu o pânico, em março de 2007. Fizeram-no, apenas de haver sinais de crise por todos os lados, no que não passava de violento conflito de interesses: os próprios emissores de hipotecas podres de Wall Street, sob as bizarras regras do jogo da ‘avaliação de riscos’ dos EUA, pagavam aos avaliadores para que avaliassem os emprestadores de empréstimos garantidos por hipotecas podres. As agências de ‘avaliação de riscos’ estavam ganhando uma catarata de dinheiro, só por avaliar os novos papeis podres, e não tinham nenhum interesse em “retirar da sala o saco-de-pancadas, bem quando a festa começava a ficar quente de verdade.” Muito menos, de fato, Alan Greenspan, do Fed.

Muito notavelmente, as Três Grandes norte-americanas da ‘avaliação de riscos’ sempre foram virtualmente não reguladas. Não precisam temer qualquer ação legal por suas ‘avaliações’, por mais enviesadas politicamente que sejam, porque a Suprema Corte dos EUA já decidiu que as ‘avaliações’ são simplesmente expressão da opinião informada da agências e, como tal, são protegidas pela Primeira Emenda.

Só em 2006 foi aprovada no Congresso uma ‘falsa lei’, denominada enganadoramente de “Lei de Reforma das Agências de Avaliação de Crédito” [orig. Credit Rating Agencies Reform Act], que não teve nenhum efeito visível para o disciplinamento das agências de ‘avaliação’. Foi reforma puramente cosmética, para convencer os eleitores de que o Congresso-integralmente-na-gaveta-de-Wall Street estaria fazendo alguma coisa para evitar que a crise se repetisse.

Na crise da dívida soberana da Grécia, quando os governos da União Europeia estavam perto de finalizar um acordo para estabilizar a dívida pública grega, em abril de 2010 Standard & Poor’s (S&P), repentinamente rebaixou três graus a classificação da dívida do estado grego, instantaneamente convertida em “lixo”; o rebaixamento forçou muitos fundos de pensão em todo o mundo a liquidar os correspondentes papéis. Esse movimento de ‘avaliação’ gerou toda a crise do euro. E, simultaneamente, salvou o despencante dólar norte-americano, coração do sistema-dólar de Wall Street-Tesouro dos EUA.

Fracasso da agência de ‘avaliação’ da União Europeia (UE)

O timing escandaloso daquele ‘rebaixamento’ da Grécia pela S&P, em abril de 2010, convenceu muitos governos na UE da urgente necessidade de uma Agência de Avaliação Europeia verdadeiramente independente. Mas é espantosa a inabilidade da EU para agir nessa direção, mesmo já decorridos sete anos do estouro da crise financeira de 2007-8. A União Europeia nada fez para defender os seus próprios interesses soberanos, e criar uma autoridade independente para avaliar créditos. Em abril de 2012, faleceu a tentativa para implantar uma entidade europeia de avaliação de créditos que, diferente do modelo dos EUA, não seria financiada pelos governos ou empresas que recebem o ‘grau’. Morreu por falta de apoio e, segundo fontes bem informadas, por ação de sutil pressão de Washington. Washington e Wall Street não cedem facilmente esses seus monopólios estratégicos.

‘Avaliadores’ ameaçam a Rússia

Agora, os EUA estão tentando usar suas agências de ‘avaliação’ para tentar empurrar a Rússia de Putin para o precipício do calote.

Na véspera do Natal, 23/12/2014, quando quase todo o mundo decorava as árvores de Natal ou comprava presentes, a Standard & Poor, mesma empresa de ‘avaliação’ que disparou a crise grega em abril de 2010, anunciou que “com no mínimo 50% de chances”, a Rússia será rebaixada à categoria de crédito-lixo no período de 90 dias. Diziam que no final de janeiro, a S&P distribuiria sua ‘avaliação’. Dia 12/1/2015, a Fitch, a menor das Três Grandes avaliadoras norte-americanas fez eco à S&P e também falou em “crédito-lixo”.

A Moody’s classificou a Rússia um degrau acima do que disseram S&P e Fitch. Em abril, quando a guerra financeira de Washington e do Tesouro dos EUA contra a Rússia começou, S&P rebaixou um degrau a avaliação da dívida soberana da Rússia, para BBB-. Em resumo: o cartel da ‘avaliação de riscos’ em New York mantém uma espada de Dâmocles sobre a Rússia.

O grau ‘lixo’ forçará muitos fundos internacionais de pensões e institutos internacionais de investimento a vender papéis do estado russo, exatamente como na crise do calote do rublo em 1998, crise na qual o bilionário e proprietário de fundo de investimentos George Soros teve papel, além de chave, também imundo, e matador.

Chama especialmente a atenção que o mesmo Soros esteja hoje aos berros, de cima de todos os telhados e também nas páginas da grande imprensa-empresa financeira, ‘exigindo’ que a UE e os EUA e outros governos tratem de ‘resgatar’ a Ucrânia e não permitam um calote que feriria gravemente os fundos e entidades privadas que têm cofres cheios de papéis da Ucrânia. Soros também bate tambor a favor de guerra contra a Rússia de Putin.

Rumores de marcado dizem que Soros, oportunista, comprou quantidade enorme de papéis ucranianos baratos, confiando que a UE ‘resgataria’ a Ucrânia. Nenhuma EU resgatou Ucrânia alguma e, agora, a velha raposa dá sinais de pânico. Dia 13/1/2015, Soros foi a Kiev reunir-se com o bilionário presidente ucraniano Petro Poroshenko. Em Kiev, Soros ‘declarou’ que “a Ucrânia luta para se autoproteger, mas também para proteger a Europa (sic!). Portanto, a Europa tem o dever de ajudar a Ucrânia a fazer as reformas necessárias para o país.”

Juncker, presidente da Comissão da UE disparou os piores medos de Soros, quando, dia 17/12/2014, anunciou que não haveria dinheiro da EU para ‘resgatar’ a Ucrânia, não, com certeza, pelos próximos dois anos. A EU tem outros peixes na frigideira. É o triste saldo das róseas promessas de fevereiro de 2014, quando a UE prometeu bilhões em apoio financeiro para o golpe que levou ao poder os neonazistas que a própria UE e Washington instalaram ilegalmente em Kiev, com a promessa oca de que a Ucrânia teria status de membro-associado na UE.

Rússia e China em ação

Porém, diferente da politicamente impotente União Europeia, a Rússia hoje já não é a Rússia do corrupto Yeltsin de finais dos anos 1990. Vladimir Putin e Xi da China decidiram conjuntamente criar sua própria agência internacional de avaliação de crédito e planejam já pô-la em operação no corrente ano.

O Grupo de Avaliação de Crédito Universal, GACU [orig. Universal Credit Rating Group, UCRG] planeja começar em 2015 a publicar avaliações de risco independentes, para esvaziar o monopólio de que se beneficiam hoje as agências Moody’s, S&P e Fitch – segundo o diretor de RusRating, Aleksandr Ovchinnikov.

A nova agência terá sede em Hong Kong. E há um terceiro membro em condições de igualdade com Rússia e China no novo GACU. Além da chinesa Dagon Credit Rating Agency e da russa RusRating, lá está também a empresa independente, com base nos EUA, Egan-Jones Ratings. Cada membro tem quota igual no negócio, com um investimento inicial de $9 milhões. Com efeito, o GACU é constituído de três agências nacionais independentes e muito bem implantadas de avaliação de risco para investimento. É realmente confronto direto e importante contra o monopólio das Três Grandes de New York.

A empresa Egan-Jones Ratings Company, também conhecida pela sigla EJR, foi fundada em 1995 e é interessante parceira para os avaliadores russos e chineses de riscos para investimentos. É a única, de todas as organizações para divulgação de riscos estatísticos reconhecidas nos EUA que é totalmente mantida por investidores, não é financiada só por clientes – o que elimina o conflito de interesses que tira toda a credibilidade das ‘avaliações’ montadas pelas Três Grandes. Dia 5/4/2012, Egan-Jones foi a primeira agência que rebaixou a avaliação do crédito dos EUA. E Egan-Jones foi também a primeira agência que degradou o crédito de WorldCom e da Enron.

O GACU, grupo de avaliação de risco para investimentos constituído por russos e chineses em Hong-Kong, foi oficialmente criado em junho de 2013 e desde então trabalha na finalização de sua estrutura de negócios. Ovchinnikov acrescentou que “Quando surgiu a questão de criarmos uma agência alternativa, que livrasse o mundo das “Três Grandes”, nos logo apresentamos um projeto que já estava pronto para ser executado, e era apoiado pelos governos de Rússia e China.” Denunciou explicitamente o viés deformante dos avaliadores norte-americanos, sempre muito “generosos” com clientes dos EUA e da União Europeia, e muito adversários dos países emergentes e em desenvolvimento, como os BRICS – Brasil, Rússia, Índia, China e África do Sul.

Agora, com uma agência independente para avaliação de crédito; com um Banco para Desenvolvimento da Infraestrutura dos BRICs com capital inicial de $100 bilhões; e já vigentes vários acordos estratégicos para o comércio em moedas locais, Rússia e China, e os países BRICS trabalhando a favor deles mesmos, estão dando os retoques finais numa arquitetura genuinamente alternativa aos neocolonialistas e destrutivos FMI e Banco Mundial, que pode, afinal, se opor à tirania do sistema-dólar de Wall Street. O ano de 2015 será realmente muito interessante. O Sr. Soros, coitado, talvez precise recomeçar a procurar trabalho. *******

[1] Orig. Stocks and bonds: “são as duas principais classes de valores que os investidores usam em seus portfólios. “Ações” [orig. “stocks”] correspondem a fatias da propriedade de uma empresa; “papeis” [orig. “bonds”] são como empréstimos feitos a uma empresa (corporate bond) ou outras organizações (como o Tesouro dos EUA). Em geral os “papeis” são considerados mais arriscados e mais voláteis que “ações”. Mas há muitos diferentes tipos de ações e papeis, com graus variados de volatilidade, risco e retorno” [NTs, com informações de http://www.diffen.com/difference/Bond_vs_Stock].

[2] “Até 2002, as “4Grandes” eram as “5Grandes” empresas de contabilidade. A empresa Arthur Andersen foi excluída da lista depois do Enron scandal. Arthur Andersen era encarregada da auditoria contábil da Enron e foi considerada envolvida na falsificação de registros financeiros” [NTs, com informações de http://www.big4accountingfirms.org/big-5-accounting-firms/]

Publicado em 22/1/2015, F. William Engdahl, New Eastern Outlook

http://journal-neo.org/2015/01/22/watch-out-moody-s-here-we-come/

Traduzido pelo coletivo Vila Vudu