Os eventos, em curso na economia dos Estados Unidos, foram classifi cados por Alan Greenspan, ex-presidente do Federal System Reserve (banco cen tral), como a pior crise desde 1945. Há quem compare o atual episódio à Grande Depressão. Levanta-se um grande debate sobre a extensão e a profundidade dessa crise. Entretanto, apesar das incertezas sobre o próprio desenvolvimento dessa turbulência, começa-se a perceber que sua interpretação transcende os limites do próprio fenômeno em si. De fato, esse abalo significa a crise da era neoliberal. Os vitoriosos, os campeões da nova era, tendo à frente a superpotência norte-americana e o brilho ofuscante de Wall Street, assistem o confronto entre a sua ideologia neoliberal, apologética da natural superioridade capitalista, e a realidade das desordens econômicas e financeiras.

Os fatos são os veículos da crítica desmistificadora. Enquanto as crises pululavam no México, Ásia, Brasil, Argentina, Turquia etc, dizia-se que os populistas latino-americanos e os exóticos asiáticos não tinham a racionalidade necessária para compreender corretamente a adoção das reformas estruturais do neoliberalismo. Dessa vez, a origem e o epicentro da crise localizam-se nos Estados Unidos – berço da desregulação dos mercados, maior economia e principal centro financeiro do mundo, única superpotência militar, principal vitrine do sistema capitalista. Até há pouco difundia-se uma propaganda de que os Estados Unidos, depois dos transtornos da década de 1970, tinham afinal descoberto uma fórmula miraculosa, que beneficiava a sua economia, automaticamente, à custa das demais nações.

Não há problema em endividar-se perante credores externos, em registrar certa proporção de déficit nas contas externas e déficit fiscal. As importações massivas e até baratas ajudam a sociedade a “viver acima dos seus meios” e, ao mesmo tempo, controlar a inflação. Certa proporção de imigração assegura mão-de-obra renovada, qualificada ou barata. A emissão de dó lares, sem lastro e com o status de principal moeda de reserva internacional, garantia qualquer endividamento. Todos querem acesso para suas vendas no mercado americano “demandante global em última instância”. Todos aceitam a segurança incomparável dos títulos norte-americanos. Todos querem aplicar seus recursos monetários nos mercados financeiros dos Estados Unidos. Os investimentos seriam auxiliados fortemente pelos recursos externos. O Impé rio desfrutava do maná advindo do chamado Regime Dólar-Wall Street (RDWS). Portanto, para que tudo isso funcionasse era preciso que todos globalmente aceitassem, sempre, to das as condições dessa engrenagem de sucesso dos Estados Unidos como um fato da natureza, inescapável e benfazejo. Todavia, são os próprios Estados Unidos, nessa crise, que já não conseguem manter o funcionamento desse vasto maquinismo, como antes. A máquina engripou. A partir da própria situação interna americana começa a aparecer um ponto de inflexão no arranjo econômico e financeiro global. Em 2006, o déficit público foi de US$ 811 bilhões, representando 6% do PIB dos Estados Unidos. Em 2007, a dívida total dos Estados Unidos teve um acréscimo de US$ 2, 178 trilhões, resultando agora em uma relação dívida/PIB superior a 250%. Na crise de 1929, essa relação era de 130%. Hoje, a parcela privada na dívida total elevou-se para 76%.

Algo de podre em Wall Street

Depois do fim da conversibilidade do dólar em ouro, em 1971, e da consolidação da flutuação cambial, em 1973, a mundialização da finança foi for temente impulsionada, desde o início da década de 1980, pela desregulação, pelas inovações dos derivativos, pela especulação dos fundos de investimento, pela livre circulação monetária. Em vez da suposta ineficiência da repressão financeira decorrente da regulação estatal, prometia-se, pela liberalização, a eficiência dos mercados financeiros na alocação ótima dos recursos, beneficiando o crescimento, os lucros e o emprego. Afirmava-se que o conceito de bolha especulativa não podia ser aplicado, porque nos Estados Unidos havia um padrão estruturado de riqueza financeira.

Contudo, os poderosos e sofisticados, os extensos e profundos, mercados financeiros dos Estados Unidos e da Europa mostraram suas fragilidades e suas novas disfunções. E foram incapazes, até o mo mento, de superar sua crise. Ademais, irradiam seus riscos, desequilíbrios, fraudes e perdas para o mundo. Michel Aglietta esclarece que a finança contemporânea tem uma predisposição a “evoluir de bolha em bolha”. As mudanças na estrutura dos bancos significaram a troca do seu papel de intermediários financeiros pelas funções de corretores dos mercados financeiros. Em vez do crédito, os bancos operam a securitização, tentando repassar os riscos, embolsando as comissões. Aglietta denuncia que, nessas novas condições, os fundos de pensão, esquecendo compromissos sociais, adotam comportamentos es¬peculativos de curto prazo.

O porte dos mercados financeiros nos Estados Unidos está associado à centralidade da finança contemporânea tanto para a produção, a reprodução ampliada do capital, quanto para a exacerbação do capital fictício. Na segunda metade dos anos 1990, ocorreu um claro ciclo de alta das ações de tecnologia, configurando uma bolha, baseada em excessivos investimentos tecnológicos, que estourou com a queda da Nasdaq, em 2000. Depois de 2001, em cinco anos, a alta dos preços dos imóveis gerou o acúmulo de ganhos de 25,6 trilhões de dólares, configurando uma bolha imobiliária.

Quanto mais alto, maior o tombo

Os bancos dos Estados Unidos ofereceram crédi¬tos para o valor total de residências para pessoas sem emprego e renda (as vítimas do ataque do capital, os condenados da terra), com hipotecas com juros vari¬áveis e amortizações com longos prazos de carência. Na atual crise, números astronômicos de perdas são divulgados pelos mais importantes bancos do mun¬do, sobretudo norte-americanos.

Avalia-se que as perdas totais do Citigroup, principal conglomerado financeiro dos Estados Unidos, alcançarão US$ 24 bilhões. O Citi anunciou prejuízos líquidos de US$ 9,83 bilhões apenas no último trimestre de 2007. No primeiro trimestre de 2008, a União dos Bancos da Suíça, UBS, maior instituição bancária do país, re¬gistrou perdas de US$ 19 bilhões. O Deutsche Bank, principal casa bancária da Alemanha, teve perdas de US$ 3,9 bilhões. Como sinal dos novos tempos, as¬siste-se hoje a busca de socorro nos chamados mercados emergentes. Assim, por exemplo, o Citigroup conseguiu recursos de US$ 7,5 bilhões do fundo Abu Dhabi Investment Authority (fundo soberano dos Emirados Árabes Unidos) e US$ 12,5 bilhões junto à Corporação de Investimento do Governo de Cinga¬pura (GIC). Mas o governo chinês não deixou que o seu fundo soberano emprestasse US$ 2 bilhões ao Citi, que continua tentado obter mais US$ 10 bilhões adicionais, sobretudo no Sudeste Asiático. O Bearn Stearns, sexto maior banco de investimento nos Estados Unidos, tornou-se insolvente e foi comprado pelo J. P. Morgan, com um financiamento de US$ 30 bilhões fornecidos pelo Fed. “Devido às pressões excepcionais sobre a economia global e o sistema financeiro, o dano provocado pela falência do Bear Stearns teria sido muito severo e extremamente difícil de conter”, defendeu o presidente do Fed, Ben Bernanke.

Os hedge funds contribuíram largamente para a preparação da atual crise financeira. Eles tomaram empréstimos nos bancos oferecendo garantias relacionadas com as hipotecas de alto risco. Com a disparada da inadimplência, em meados de 2007, multiplicaram-se os despejos, caíram os preços dos imóveis, desabaram os valores das hipotecas, desvalorizaram-se os títulos lastreados nos créditos hipotecários. O Fed, em março deste ano, 2008, abriu uma linha de crédito de US$ 200 bilhões para os vinte maiores bancos comerciais e de investimento, acei¬tando em troca as garantias desvalorizadas emitidas pelos fundos de hedge. Assim, como as hipotecas subprimes desabaram, os pacotes estruturados pelos hedge funds se desvalorizaram também. Esses hedge funds, sem recursos, são obrigados a entregar seus títulos de garantias para seus credores, os bancos, os quais repassam para o Fed. Como motores da bolha imobiliária, os hedge funds, inclusive aqueles possuídos pelos mais importantes bancos e instituições financeiras de todo o mundo, ganharam muito dinheiro. Mas agora, na crise, alguns estão sendo liquidados. A ação do Fed em março, por exemplo, provocou a corrida dos bancos para esvaziar e quebrar o Carlyle Capital, um hedge fund de US$ 22 bilhoões de dólares. É claro que os próprios bancos norte-americanos também fraudaram ao vender seus produtos estruturados com créditos hipotecários podres.

É impossível conhecer inteiramente as perdas de bancos, seguradoras, firmas imobiliárias, bancos de investimento. A opacidade do sistema financeiro e a ausência de obrigação de registro em balanços para muitas operações com derivativos favorecem a especulação e as fraudes. A própria desinformação difundida pelas agências de avaliação de riscos foi um dos preparativos da crise. A estimativa dos preços dos ativos varia enormemente. Assim, em um momento, o J. P. Morgan faz uma oferta, com determinado valor, para a compra do Bear Stearns e, logo depois, multiplica o valor da oferta em cinco vezes. Nesses termos, a desconfiança persiste em níveis elevados. Os operadores financeiros fogem dos sofisticados empacotamentos financeiros que tenham qualquer suspeita de mínima relação com títulos hipotecários de alto risco.

O Estado socorre o neoliberalismo

Debate-se o que o Fed pode, deve ou sabe fazer na atual crise. A ameaça de estagflação, combinando recessão com inflação, coloca o Fed diante de opções políticas contraditórias. A agressiva atuação do Fed – cortando a taxa básica de juros, reduzindo a taxa de juros para os empréstimos de redesconto, injetando centenas de bilhões de dólares no mercado, resgatando o Bearn Stearns etc. – pode gerar dois problemas e pouca solução para enfrentar esse tipo de crise em curso. O primeiro problema seria o assim chamado risco moral. Assim, o Fed, antes, teria permitido a existência de operações fraudulentas, com os créditos bancários para as hipotecas subprimes e seu “empacotamento”. E agora, com juros baixos e oferta de liquidez, com recursos pú¬blicos, para salvar os especuladores, ora em dificul¬dades, o Fed está incentivando a repetição, no futuro, das mesmas operações arriscadas ou fraudu¬lentas. O segundo problema é a criação de novas bolhas financeiras, a partir do afrouxamento da política monetária. Aliás, acusa-se o Fed como um dos principais responsáveis pela geração da bolha imobiliária, origem da atual crise. Nos tempos de Greenspan, o Fed teria se tornado uma fonte de pro¬blemas, em vez soluções por cau¬sa da combinação pragmática da política monetária de juros baixos com a aceitação da desregulação e especulação financeiras. Greenspan soprou uma bolha, a imobi¬liária, para substituir a anterior, a bolha tecnológica. Anteriormente, em 1998, o Fed já tinha realizado grande intervenção de socorro ao mercado com a quebra do fundo LTMC.

Discute-se sobre o próprio mo¬delo americano e a eficácia das atu¬ais medidas governamentais em face da crise. Nes¬se sentido, Stephen Roach, presidente do Morgan Stanley para a Ásia, lembra o efeito profundamente destrutivo da interação do estouro das bolhas da crise imobiliária e da economia real na experiência ja¬ponesa no início dos anos 1990. Agora, nos Estados Unidos, combinam-se os estouros de duas bolhas: imobiliária e creditícia, observou Roach. Essa combinação deletéria impõe uma crise que não é passageira. Na comparação entre as crises de 2000-2001 e a atual, constata-se que, antes, o fator deflagrador da recessão foi o excesso de investimentos, que significavam cerca de 13% do PIB, enquanto agora a crise financeira está prejudicando gravemente os setores da construção e do consumo, que juntos re¬presentam 78% do PIB. Para Roach, pessimista com as ações fiscais e monetárias das autoridades norte-americanas, o exemplo dos quase 20 anos de fra¬casso das políticas econômicas tradicionais no Japão mostra que os Estados Unidos precisam reestruturar sua economia, voltando-se para as exportações e os investimentos de longo prazo em infra-estrutura, em lugar da insustentável relação entre endividamento e consumo.

Uma das fontes do enfraquecimento do dólar é a política monetária do Fed, em curso neste mo¬mento, agravando o diferencial entre as taxas de juros internacionalmente. Diante da desvalorização do dólar e das baixas taxas de ju¬ros, as aplicações financeiras, em busca de segurança e rendimento, são deslocadas para os mercados de commodities. Então, também por razões financeiras há elevação dos preços das commodities, contribuindo para o surgimento da ameaça de inflação. Aparece, agora, uma nova concentração dos hedge funds (complicados pelas hipotecas e ansiosos por recuperação) em apostas nos mercados de commodities. Estruturalmente, a demanda da China e da Índia levou à disparada dos preços das commodities no mundo.

A volta da velha conhecida recessão

Hoje, as quedas nas bolsas, a desvalorização acentuada e persistente do dólar e a alta do petróleo aparecem como fatores de dificul¬dades para a economia americana. Globalmente, há, em curso, uma tendência de desaceleração do crescimento econômico dos Estados Unidos, desde meados de 2006, conforme pode ser verificado nas médias de variação do PIB trimestral¬mente. Os abalos financeiros e a contração do crédi¬to estão afetando a economia real. Desde o segundo semestre de 2007 vem ocorrendo uma retração nas operações de crédito entre os próprios bancos. O crescimento de 0,5% nas vendas de varejo é o menor desde 1970, conforme o Conselho Internacional de Shopping Centers.

As vendas em queda já geram aumentos indesejados de estoques criando as condi¬ções para a ampliação das demissões. Já enfrentam importantes dificuldades os setores têxtil, de confecção, de calçados, automotivo, agronegócio, siderurgia, bancos. As encomendas às indústrias têm caído, tanto de bens duráveis (principalmente), quanto de não-duráveis nos primeiros meses de 2008. A queda da demanda de máquinas e equipamentos e de ferro e aço repercutirão no conjunto da produção ameri¬cana.

Depois da recessão de 2001, só no ano passado, 2007, registrou-se uma grande insuficiência na criação de postos de trabalho em comparação com o aumento (demográfico) da população economicamente ativa. Em média, por mês, foram criados 111 mil vagas, mas ingressaram na força de tra¬balho cerca de 193 mil pessoas, em 2007. Assim, a economia americana não foi capaz de criar um milhão de novos empregos para responder à própria evolução demográfica da força de trabalho. Do total de postos de trabalho eliminados, o setor manufatureiro foi responsável por 3,4%, em 2006, e por assustadores 16%, em 2007. O setor da construção contribuiu em 5,9% do total de empregos criados em 2006, mas foi o responsável por 14,7% das perdas de postos de trabalho em 2007. O volume do desemprego, por corte de vagas, aumenta desde o final do ano passado. Em 2008, em janei¬ro, a economia americana cancelou 17 mil postos de trabalho, em fevereiro foram 76 mil e em março atingiu mais de 80 mil. Nesse último mês, a taxa de desemprego passou para 5,1%, a mais alta porcentagem dos últimos cinco anos. A previsão é de que a taxa de desemprego atingirá 6% neste ano. Em março de 2008, perderam-se 51 mil vagas no setor de construção, 48 mil na indústria, sobretudo na área automobilística, e 12 mil no comércio varejista, enquanto as contratações concentraram-se nos setores público, educação, saúde e entretenimento. Os bancos continuarão demitindo pelos próximos 18 meses. Em todo o setor financeiro, já houve 153 mil demissões em 2007, conforme a consultoria de recursos humanos Challenger, Gray & Christmas. A situação é mais grave ainda se considerarmos o de¬semprego oculto, na forma da imigração ilegal, do trabalho precário e do desalento dos trabalhadores que já desistiram da busca de emprego.

Em geral, nos Estados Unidos, os gastos das famílias americanas pressionam no sentido de ultra¬passar a sua renda. Uma parte desse consumo de¬pende de endividamento e ganhos na especulação financeira. A persistente desvalorização dos ativos continua a impor uma perda da riqueza financeira que, em parte, destina-se ao consumo. A situação vai piorar, porque, por exemplo, os preços das ações, em Wall Street, ainda estão muito elevados, apesar das quedas da bolsa. Em 2007, a relação preço/lucro, conforme a Standard & Poor’s, era de 26,84, enquanto sua média desde 1981 foi de 16,31. Em comparação com a recessão de 2000-2001, a proporção das disponibilidades monetárias para reanimação do consumo, hoje, das famílias é ínfima. Agora, com aperto no crédito e com perda do emprego e salário, o consumo das famílias só tende a se reduzir.

Tio Sam diz: “Eu preciso de você”!

A crise só não tem sido maior, porque os emergentes estão oferecendo uma certa compensação para manter, de certa forma, a economia global. China, Índia, Rússia, Brasil e muitos outros países latino-americanos e asiáticos têm conseguido resis¬tir à contaminação da crise americana. Se não fosse isso, os Estados Unidos já tinham desabado em profunda depressão. Entretanto, não há descolamento entre os Estados Unidos e os países emergentes. O capitalismo, sobretudo na sua fase da globalização neoliberal, é um sistema mundial. O crédito e o comércio são importantes canais de transmissão da crise. A contração do crédito, dada a crise bancária, tem repercussão global, afetando os investimentos. O comércio, sem as condições de financiamento e sem o mesmo dinamismo da demanda americana, será submetido a pressões desfavoráveis. O problema é saber até que ponto esses mecanismos de propagação da crise vão operar. Até que ponto a crise afetará os emergentes?

Sabe-se de duas coisas: 1) a globalização e a desregulação da economia criaram condições muito favoráveis para a difusão mundial dos desequilíbrios da grande economia estaduni¬dense; 2) os emergentes são a grande mudança e a mais importante novidade no início do novo século, sobretudo pela performance da China.

Os Estados Unidos são responsáveis, segundo o câmbio nominal, por 28% do PIB mundial, e a China por 5%. Em termos de câmbio segundo a paridade de poder de compra, a participação chinesa na economia mundial é muito mais expressi¬va. Todavia, não se pode perder de vista que a ele¬vada cifra de 23% das exportações da China para o mercado norte-americano. O afundamento do dólar prejudicaria a competitividade das exportações dos emergentes. Ademais, vale lembrar que os pa¬íses asiáticos, com suas fabulosas reservas inter¬nacionais, estão carregados de ativos em dólares, e por isso têm interesse em salvaguardar o valor do dólar, apesar dos seus movimentos recentes de diversificação monetária. Apesar de suas fragilida¬des crescentes, a economia americana ainda é a mais importante do mundo.

A China tinha 2% do comércio internacional brasileiro em 1998 e atingiu 8,3% em 2007. A China ocupa o segundo lugar dos exportadores e o terceiro lugar dos importadores em relação ao Brasil. Nessa relação bilateral, a China obteve um superávit de 1,8 bilhão de dólares em 2007. A diversificação comercial e a acumulação de reservas têm ajudado os países emergentes na busca de proteção diante das desordens da globalização financeira, em geral, e da atual crise americana, em particular.

Contradição em termos: regulação neoliberal

O aprofundamento da crise levou o governo americano, através do Secretário do Tesouro, Henry M. Paulson, a apresentar um plano de reorganização do assim chamado sistema de regulação financeira dos Estados Unidos. Com muita pompa e circunstância, martelou-se, na mídia, que as medi¬das eram a mais profunda mudança na disciplina estatal sobre os mercados financeiros desde a grande depressão. O plano fala na meta de longo prazo de maior centralização orgânica da fiscalização e no aumento dos poderes do Fed. O plano é omisso sobre a natureza da intervenção nos mercados e não menciona a fiscalização em novas áreas nunca fiscalizadas. Limita-se a tratar de problemas organizacionais, o que levou os críticos a dizer que o governo estava apenas trocando os nomes das caixas (agências) ou mudando-as de lugar. O moderado economista Paul Krugman denuncia que um plano de regulação financeira só teria chance de sucesso se o governo abandonasse a sua crença na ideologia do livre mercado, mas isso não vai ocorrer. Chama-se a atenção de que o próprio texto do plano diz que “a disciplina de mercado é a mais eficaz ferramenta para limitar o risco sistêmico”. O governo Bush, em seus dois mandatos, forçou sempre a liberalização dos mercados financeiros, inclusive sabotando a aplicação da legislação adotada em 2001 (Sarbanes-Oxley Act) quando dos escândalos de fraude contábil em grandes empresas como Enron, WorldCom, Aldphia, Tyco, Xerox, Merck, Global Crossing, Qwest, Brystol-Myers, além da firma de auditoria contábil Arthur Andersen. O plano agradou as instituições de Wall Street e há uma forte acusação de que o plano promove, na verdade, mais liberdade para os grandes operadores financeiros.

Os governantes norte-americanos não têm nenhuma dificuldade em promover a intervenção do Estado na economia, desde que seja uma instrumentalização dos recursos públicos em favor do capital. A chamada economia pelo lado da oferta, a Reaganomics, cortou os impostos dos ricos e das grandes empresas e manteve o déficit público para fomentar a indústria armamentista, enquanto atacava os direitos dos trabalhadores. Hoje, na campanha eleitoral para a presidência da República, os candidatos já se revezam na promessa de protecionismo econômico, apresentado como a defesa dos empregos dos trabalhadores norte-americanos, supostamente prejudicados pelos excessos da globalização. Cabe recordar que a reação protecionista dos países centrais, a partir da quebra da bolsa

em 1929, teve um papel perverso, ao longo da persistente depressão da década de 1930.

Aumenta, no mundo, neste momento, o debate sobre a regulação, dada a crise americana. A proposta de um novo Bretton Woods – para gerar outros 30 anos de “prosperidade” – ignora que o período do pós-guerra foi marcado por importante luta de classes no mundo, com forte pressão do movimento operário, em um cenário marcado pela presença dos países do socialismo real, sobretudo a União Soviética. A regulação dos mercados é uma bandeira progressista prioritária, mas o seu encaminhamento vincula-se à luta política geral da esquerda em cada país e no mundo. As dificuldades e a perda de credibilidade do modelo americano jogam água no moinho da luta por mudanças, a exemplo da estratégica tarefa da integração da América do Sul. Abrem-se novas oportunidades para o reforço do comércio Sul-Sul.

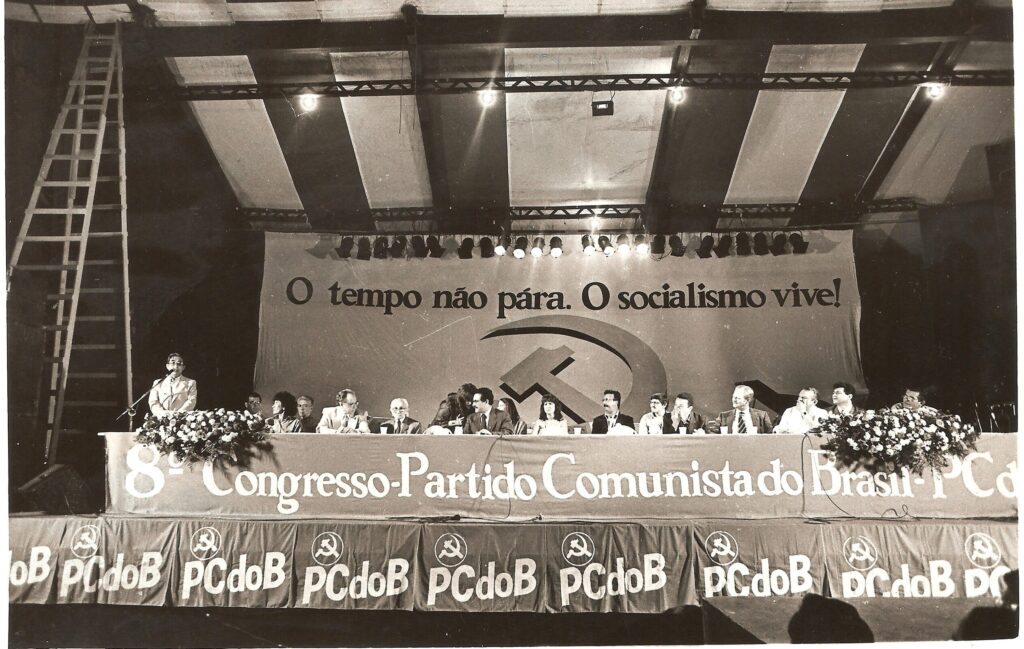

* Renildo Souza é professor do CEFET-BA e membro do Comitê Central do PCdoB.

Referências:

AGLIETTA, Michel. Comment réguler la mondialisation financière? Alternatives Economiques. Paris. Hors-série nº 75, dec, 2007.

KRUGMAN, Paul. The Dilbert Strategy. New York Times, march 31, 2008.

ROACH, Stephen. Double Bubble Trouble. New York Times, march 5, 2008.

EDIÇÃO 95, ABR/MAI, 2008, PÁGINAS 14, 15, 16, 17, 18, 19